Ngày 25/04/2024: 10 cổ phiếu nóng dưới góc nhìn PTKT của Vietstock

Các cổ phiếu nóng được phân tích trong báo cáo của Phòng Tư vấn Vietstock gồm: BVH, DPM, HPG, HDB, MSN, NLG, STB, TPB, VIC và VPB.

Ngày mai (17/08), hơn 1.33 tỷ cổ phiếu VPB của Ngân hàng TMCP Việt Nam Thịnh Vượng (VPBank) sẽ giao dịch phiên đầu trên HOSE với giá tham chiếu 39,000 đồng/cp.

Ông Nguyễn Đức Vinh, Tổng Giám đốc VPBank cho biết, việc Ngân hàng tiến hành IPO và niêm yết trên sàn là mục tiêu đã được xác định từ lâu. Sở dĩ quyết định này được thực hiện trong năm nay vì Ngân hàng nhận thấy là thời điểm “thiên thời địa lợi nhân hòa” để niêm yết.

Năm 2017 là năm cuối hoàn thành kế hoạch 5 năm (2012-2017) của VPBank và nhìn chung những mục tiêu cơ bản đều đã được hoàn thành, đưa một ngân hàng từ tầm trung bình cách đây 5-7 năm lên nằm trong nhóm những ngân hàng top đầu của khối cổ phần. Ngoài ra, VPBank cũng đang nằm trong giai đoạn thực hiện những chuyển đổi lớn, cần thiết tăng vốn để phát triển và nâng cao khả năng cạnh tranh.

Ngoài ra, 2-3 năm vừa qua là giai đoạn phục hồi kinh tế đáng chú ý với các chính sách thúc đẩy tăng trưởng của Nhà nước. Tình hình cả trong và ngoài nước được đánh giá có những yếu tố lạc quan như kinh tế ở các thị trường đều phục hồi, nhu cầu kinh tế trong nước gia tăng, về cơ bản đã vượt qua được những thời kỳ khủng hoảng đen tối nhất.

Vì vậy, Ban lãnh đạo VPBank nhận định đây là thời điểm tốt để IPO thu hút thêm nhà đầu tư và niêm yết cổ phiếu trên sàn. Đến thời điểm này đã có 78 nhà đầu tư là tổ chức nước ngoài chuyển tiền để mua cổ phiếu VPBank. Đáng chú ý, số lượng đặt mua gấp 4 lần khối lượng chào bán, trong đó nhiều nhà đầu tư sẵn sàng trả giá cao, cao hơn 20-30% mức giá mà Ban lãnh đạo quyết định. Tuy nhiên, VPBank lựa chọn giá 39,000 đồng/cp - đây là mức giá mà ở đó nhà đầu tư có thể kỳ vọng tạo nên sự tăng trưởng trong tương lai.

|

Tổng giám đốc Nguyễn Đức Vinh tại hội thảo Cơ hội đầu tư vào cổ phiếu VPBank ngày 15/08/2017 |

Ngoài việc dựa trên cơ sở phân tích của các tổ chức định giá, việc Ban lãnh đạo VPBank lựa chọn giá 39,000 đồng/cp cũng có nhiều yếu tố với sự chấp nhận của các nhà đầu tư, nhất là các nhà đầu tư chuyên nghiệp và sự chấp nhận của thị trường.

Được biết, dòng vốn ngoại mang về 6,000 tỷ đồng cho Ngân hàng hiện đã được phong tỏa và đang chờ giải tỏa. Vốn chủ sở hữu sau phát hành sẽ tăng khoảng 24,000-25,000 tỷ đồng. Ông Vinh chia sẻ, vốn chủ sở hữu cao tạo điều kiện cho Ngân hàng trong việc hoạch định chiến lược phát triển trong thời gian tới, đáp ứng những chỉ số theo yêu cầu của NHNN, tuy nhiên cũng tạo áp lực cho Ban lãnh đạo và Ban điều hành.

Chưa có nhu cầu tìm cổ đông chiến lược

Từ cuối năm 2013, sau khi cổ đông chiến lược nước ngoài - Ngân hàng OCBC (Overseas Chinese Banking Corporation Limited) Singapore rút toàn bộ 14.88% vốn (gần 86 triệu cp) thì VPBank không còn nhà đầu tư nước ngoài nào sở hữu cổ phần. Tuy nhiên, tính đến cuối tháng 7/2017, cổ đông nước ngoài (tổ chức) đang nắm 22.34% vốn của ngân hàng này.

|

Ban lãnh đạo và người thân gom cổ phiếu là một tín hiệu tốt Trước ngày lên sàn (tháng 7-8/2017), giao dịch cổ phiếu VPBank trở nên sôi động khi Ban lãnh đạo cùng người thân đồng loạt gom vào với số lượng lớn. Điển hình như, người thân Phó Chủ tịch Lô Bằng Giang đăng ký gom gần 112 triệu cp VPBank (8.4% vốn), gia đình Chủ tịch Ngô Chí Dũng đăng ký gom 142.1 triệu cp (10%), vợ Phó Chủ tịch Bùi Hải Quân đăng ký mua thỏa thuận 5 triệu cp,… Theo ông Vinh, với tư cách là một người điều hành, việc các thành viên Ban lãnh đạo và gia đình mua cổ phiếu, trở thành cổ đông của VPBank là một tín hiệu tốt, mặc dù Ngân hàng chưa triển khai các chương trình phát hành ESOP. “Đây là sự gắn bó lớn nhất với bộ máy của Ngân hàng”. |

Về cổ đông chiến lược, theo ông Vinh, một trong những lý do mà VPBank không tìm một cổ đông chiến lược như mô hình các ngân hàng trong quá khứ đã làm bởi vì Ban lãnh đạo chưa nhìn thấy nhiều giá trị mà các ngân hàng đi trước cùng với cổ đông chiến lược tạo dựng nên.

“Với ngân hàng Việt, các cổ đông chiến lược đóng vai trò lớn nhưng với những tổ chức toàn cầu, hoạt động của họ ở Việt Nam chỉ như một chi nhánh nên nhiều khi mối quan tâm giữa hai bên không giống nhau. Họ có thể đi vào hôm nay và ngày mai đóng lại khoản đầu tư nếu thay đổi chiến lược. Chính vì vậy, VPBank quyết định không lựa chọn nhà đầu tư chiến lược. Tuy nhiên, có thể trong tương lai cũng không loại trừ và Ban lãnh đạo Ngân hàng sẽ có định hướng về vấn đề này”, ông Vinh cho biết.

Ông Vinh đề cập thêm, tại VPBank, việc mở rộng ngân hàng với nhiều cổ đông, tất nhiên sự cam kết sẽ ít hơn so với một nhà đầu tư chiến lược, nhưng trước tiên sẽ tăng được nguồn vốn cho Ngân hàng. Tiếp đó, thông qua các cổ đông là nhiều tổ chức quốc tế có ảnh hưởng và tầm cỡ trong khu vực, VPBank kỳ vọng sẽ tiếp thu kinh nghiệm và hợp tác để bù đắp lại việc không có một cổ đông chiến lược. Được biết, trong số 78 tổ chức ngoại đặt mua cổ phiếu VPBank có những cái tên nổi bật như GIC, Deccan, Clermont, Dragon Capital,…

Hiện IFC là một trong những đối tác quan trọng của VPBank. Các cổ đông VPBank tại ĐHĐCĐ thường niên 2017 đã thông qua việc phê duyệt khoản vay thương mại trung hạn kèm quyền chuyển đổi thành cổ phần phổ thông từ IFC. Trong đó, VPBank dự kiến sẽ phát hành tối đa 5% tổng số cổ phần phổ thông đang lưu hành của VPBank tại thời điểm chuyển đổi cho IFC. Trong năm 2016, VPBank cũng vừa nhận gói tài trợ thương mại trị giá 133 triệu USD từ IFC.

Được biết, HĐQT VPBank vừa thông qua một chương trình ESOP cho các cán bộ quản lý chủ chốt. Chính sách cụ thể chưa hoàn thiện và xây dựng xong nhưng sẽ trình HĐQT xem xét và thông qua trước cuối năm 2017, sau khi hoàn thành niêm yết trên thị trường. Quy mô của đợt phát hành ESOP này và các đợt tiếp theo sẽ phụ thuộc vào kết quả kinh doanh hàng năm của Ngân hàng.

VPBank thoái vốn khỏi FE Credit là không chính xác

Ban lãnh đạo VPBank nhận định, FE Credit là một trong bốn trụ cột của chiến lược phát triển ngân hàng bán lẻ, hai năm gần đây lợi nhuận của FE Credit đóng góp tới 50% lợi nhuận của ngân hàng. Vì vậy quyết định bán hay giữ cổ phần tại FE Credit thì phải cân nhắc rất nhiều yếu tố.

Ông Vinh khẳng định thông tin VPBank thoái vốn khỏi FE Credit là không chính xác. Trước đây khi ban lãnh đạo xây dựng ra các phương án để tăng vốn cho Ngân hàng thì có một lựa chọn là bán bớt một phần vốn tại FE Credit. Tuy nhiên quyết định này đã không được thực hiện khi Ban lãnh đạo quyết định chuyển sang IPO chính Ngân hàng mẹ vì nhận thấy rằng huy động vốn trực tiếp từ thị trường là khả thi hơn.

Phương án bán một phần vốn của VPBank tại FE Credit không được đặt ra vào thời điểm này nhưng trong tương lai, với một giai đoạn phát triển nhất định, Ban lãnh đạo sẽ cân nhắc cổ phần hóa hoặc bán một phần vốn FE Credit, nếu như đánh giá việc đó mang lại giá trị tốt hơn cho ngân hàng.

“Với lượng vốn nhận được trong đợt phát hành lần này cùng lợi nhuận tạo ra trong các năm tới sẽ đủ cho VPBank phát triển chiến lược của mình theo đúng kế hoạch đã đề ra và duy trì vị trí trên thị trường mà không cần bán bất cứ tài sản gì”, ông Vinh cho hay.

|

Hiện mỗi tháng FE Credit phê duyệt 240,000 khoản vay, số lượng khách hàng hiện trên 2.6 triệu người. Trong nửa đầu năm 2017, riêng FE Credit mang về hơn 1/3 lợi nhuận cho VPBank. Dự kiến FE Credit sẽ đóng góp khoảng 4,500 tỷ đồng vào lợi nhuận sau thuế năm 2018 của Ngân hàng (kế hoạch lãi sau thuế hợp nhất của VPBank là 8,528 tỷ trong khi của ngân hàng mẹ là 4,015 tỷ đồng). |

Các cổ phiếu nóng được phân tích trong báo cáo của Phòng Tư vấn Vietstock gồm: BVH, DPM, HPG, HDB, MSN, NLG, STB, TPB, VIC và VPB.

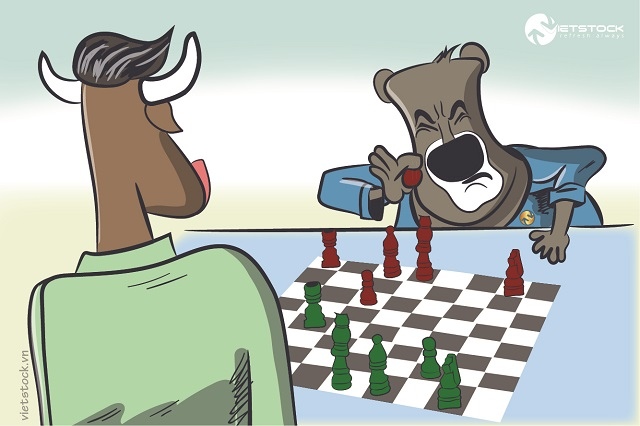

Các hợp đồng tương lai đồng loạt tăng điểm trong phiên giao dịch ngày 24/04/2024. VN30-Index bật tăng mạnh đồng thời xuất hiện mẫu hình nến thân dài sau khi test lại đường SMA 100 ngày cho thấy triển vọng phục hồi đang hiện hữu.

VN-Index tăng mạnh đồng thời hình thành những phiên tăng giảm xen kẽ trong thời gian gần đây, cho thấy tình trạng giằng co vẫn chưa dừng lại. Hiện tại, chỉ báo Stochastic Oscillator đã cho tín hiệu mua trở lại trong vùng quá bán (oversold) cho thấy tình hình đã bớt bi quan hơn.

VN-Index và HNX-Index đồng loạt tăng điểm trong bối cảnh chỉ báo Stochastic Oscillator vừa xuất hiện tín hiệu mua trở lại trong vùng quá bán (oversold) cho thấy tình hình đã bớt bi quan hơn.

Theo các mô hình định giá, nếu giá cổ phiếu của Tổng Công ty Điện lực Dầu khí Việt Nam - CTCP (HOSE: POW) tiếp tục nằm dưới mức 10,700 đồng thì vẫn còn hấp dẫn cho việc đầu tư dài hạn.

VN-Index mở phiên sáng nay trong sắc xanh tích cực khi bao phủ hầu hết các nhóm ngành. Trong đó đóng góp nhiều nhất đến từ nhóm cổ phiếu chứng khoán, bán lẻ, công nghệ và thông tin.

Kết thúc phiên giao dịch ngày 23/04/2024, toàn thị trường có 24 mã tăng, 111 mã giảm và 18 mã tham chiếu. Khối ngoại quay lại bán ròng với tổng mức bán ròng đạt 447,100 CW.

Các hợp đồng tương lai đồng loạt giảm điểm trong phiên giao dịch ngày 23/04/2024. VN30-Index giảm điểm kèm khối lượng giao dịch có sự trồi sụt thất thường trong các phiên gần đây cho thấy tâm lý thiếu ổn định của các nhà đầu tư.

VN-Index giảm mạnh trở lại sau đà hưng phấn của phiên trước đó đồng thời tạm dừng trên đường SMA 200 ngày. Nếu chỉ số cắt xuống đường này trong các phiên tới thì triển vọng ngắn hạn sẽ càng trở nên bi quan. Bên cạnh đó, khối lượng giao dịch sụt giảm và nằm dưới mức trung bình 20 ngày cho thấy nhà đầu tư đang rất thận trọng khi chứng kiến những phiên giảm điểm liên tiếp vừa qua.

VN-Index và HNX-Index đồng loạt giảm điểm kèm khối lượng giao dịch chưa có sự cải thiện rõ ràng trong phiên sáng cho thấy tâm lý của các nhà đầu tư vẫn còn đang khá thận trọng.

Phân tích và nhận định xu hướng chỉ số của các thị trường chứng khoán lớn trên thế giới và được cộng đồng đầu tư quan tâm, các phân tích dưới đây có thể phục vụ cho mục đích tham khảo trong ngắn hạn cũng như dài hạn.

Các cổ phiếu nóng được phân tích trong báo cáo của Phòng Tư vấn Vietstock gồm: BVH, DPM, HPG, HDB, MSN, NLG, STB, TPB, VIC và VPB.