Quý 3/2024, CTCP Dược phẩm OPC (HOSE: OPC) chứng kiến sự sụt giảm về cả doanh thu và lợi nhuận. Doanh nghiệp cho biết việc phải giảm giá bán các sản phẩm chậm luân chuyển và sức mua yếu là nguyên nhân chính.

Dược phẩm OPC giảm 29% lợi nhuận quý 3

Quý 3/2024, CTCP Dược phẩm OPC (HOSE: OPC) chứng kiến sự sụt giảm về cả doanh thu và lợi nhuận. Doanh nghiệp cho biết việc phải giảm giá bán các sản phẩm chậm luân chuyển và sức mua yếu là nguyên nhân chính.

|

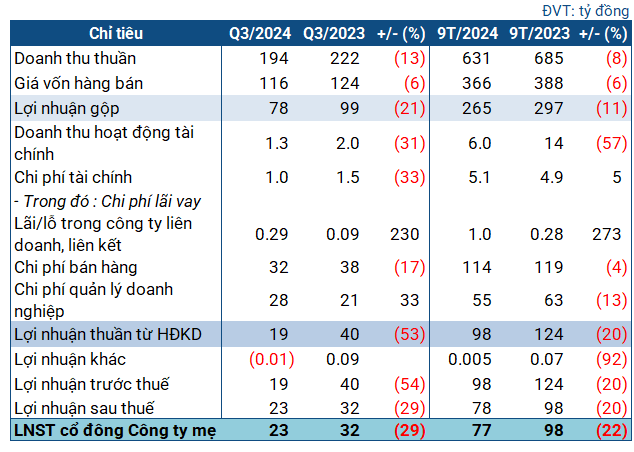

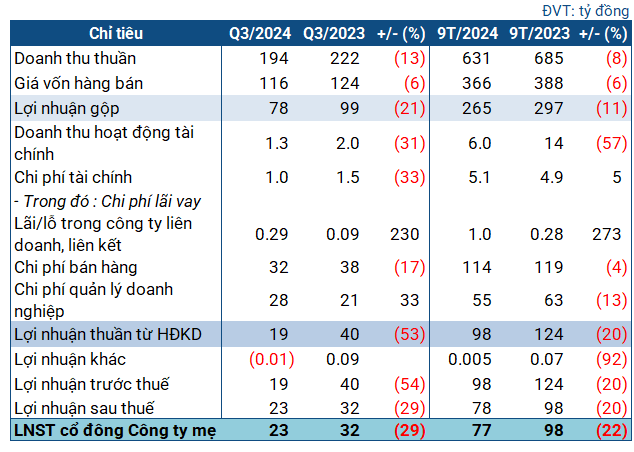

Các chỉ tiêu kinh doanh của OPC trong quý 3/2024

|

OPC đạt 194 tỷ đồng doanh thu trong quý 3/2024, giảm 13% so với cùng kỳ. Mức giảm của giá vốn chỉ 6%, do đó lãi gộp giảm 21% còn 78 tỷ đồng.

Chi phí bán hàng giảm 17% còn 32 tỷ đồng, nhưng bù trừ bằng chi phí quản lý doanh nghiệp tăng 33% lên 28 tỷ đồng. Sau cùng, Doanh nghiệp lãi ròng hơn 23 tỷ đồng, thấp hơn cùng kỳ 29%.

Giải trình, OPC cho biết tỷ trọng giá vốn trên doanh thu tăng do Công ty áp dụng khuyến mại theo hình thức giảm giá, đồng thời giảm giá bán các sản phẩm chậm luân chuyển (là nhóm sản phẩm hỗ trợ chống dịch). Bên cạnh đó, doanh thu giảm còn đến từ sức mua yếu vì tình hình khó khăn chung của thị trường.

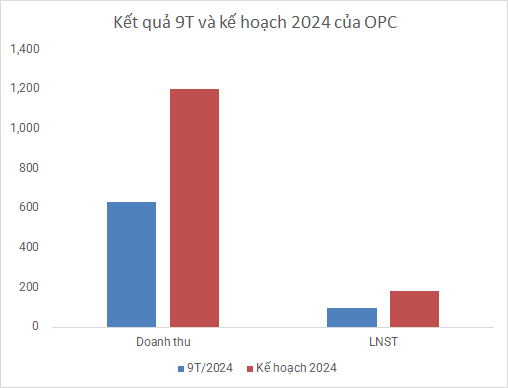

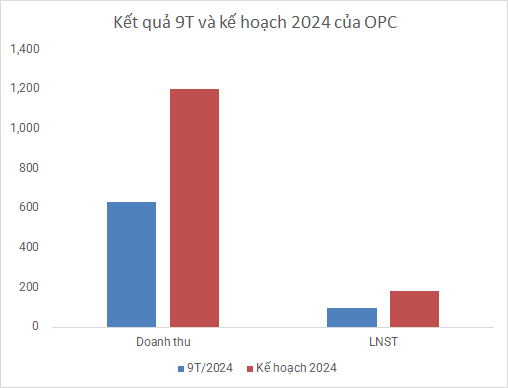

Bức tranh lũy kế của OPC cũng “chung màu” với quý 3. Sau 9 tháng năm nay, OPC báo doanh thu giảm 8% còn 631 tỷ đồng; lãi ròng 77 tỷ đồng, giảm 22%. So với kế hoạch được thông qua từ ĐHĐCĐ 2024, Doanh nghiệp mới thực hiện được gần 53% kế hoạch doanh thu và gần 55% mục tiêu lãi trước thuế.

Nguồn: VietstockFinance

|

Cũng tại ĐHĐCĐ 2024, Doanh nghiệp đặt ra khá nhiều mục tiêu để thực hiện kế hoạch, như tái cơ cấu sản phẩm, mở rộng kênh OTC, đưa ETC thành kênh phân phối chủ đạo; mở rộng, phát triển vùng dược liệu; chú trọng đẩy mạnh marketing, tận dụng lợi thế từ tiềm năng mảng đông dược. Dù vậy, dường như các phương án chưa cho thấy hiệu quả, và OPC cần làm nhiều điều hơn để đạt kế hoạch trong quý cuối năm.

Kết thúc quý 3, giá trị tổng tài sản của OPC không biến động đáng kể so với đầu năm, đạt hơn 1.55 ngàn tỷ đồng. Trong đó, gần 870 tỷ đồng là tài sản ngắn hạn, tăng nhẹ so với đầu năm. Lượng tiền mặt và tiền gửi còn khoảng hơn 97 tỷ đồng, giảm 45%. Ngoài ra, Doanh nghiệp còn gần 11 tỷ đồng giá trị chứng khoán kinh doanh (phân bổ vào 3 mã VDP, PPC, OPC), đi ngang so với đầu năm. Tồn kho tăng 16%, lên gần 666 tỷ đồng.

Phía nguồn vốn, nợ ngắn hạn giảm 8% còn gần 113 tỷ đồng, chiếm hơn 1/3 tổng nợ phải trả, và không có nợ vay. Các hệ số thanh toán đều trên 1 lần, cho thấy sức khỏe tài chính vẫn ở mức tốt.

Châu An

FILI