Các ngân hàng tiếp tục chiếm đa số giá trị trái phiếu doanh nghiệp (TPDN) phát hành trong tháng 8. Thị trường đợt này chứng kiến nhiều công ty huy động trái phiếu để cơ cấu lại nợ.

Loạt doanh nghiệp phát hành trái phiếu trong tháng 8 để đảo nợ

Các ngân hàng tiếp tục chiếm đa số giá trị trái phiếu doanh nghiệp (TPDN) phát hành trong tháng 8. Thị trường đợt này chứng kiến nhiều công ty huy động trái phiếu để cơ cấu lại nợ.

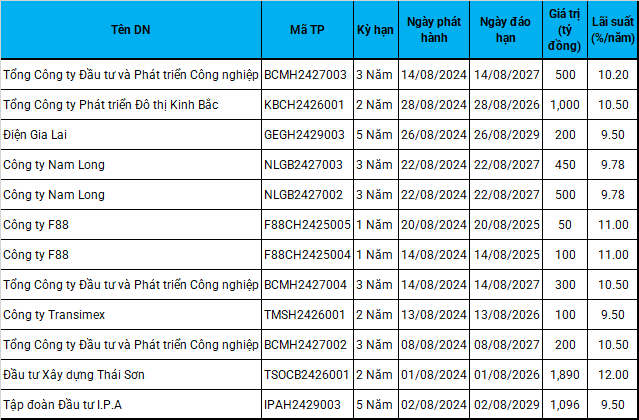

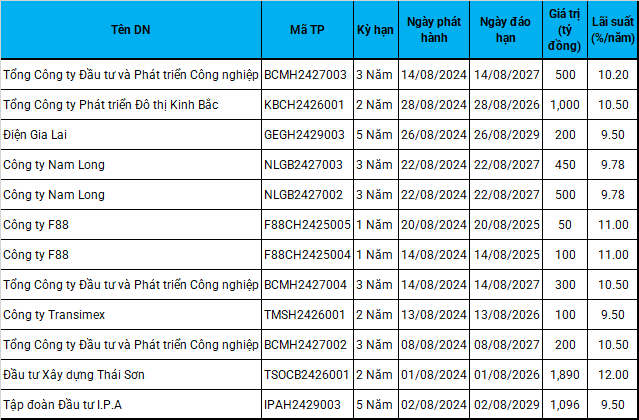

Tháng 8/2024 ghi nhận nhiều doanh nghiệp phát hành trái phiếu để cơ cấu các khoản nợ cũ. Tổng Công ty Phát triển Đô thị Kinh Bắc - CTCP (HOSE: KBC), sau khi sạch nợ trái phiếu từ giữa năm ngoái, đã trở lại với lô 1 ngàn tỷ đồng kỳ hạn 2 năm, trả lãi 10.5%/năm. Trái phiếu có tài sản bảo đảm và không phải là nợ thứ cấp của tổ chức phát hành. Tiền thu được nhằm cơ cấu lại các khoản nợ của KBC đối với 2 công ty con là Khu công nghiệp Sài Gòn - Bắc Giang (KBC sở hữu 88.6%) và Tập đoàn Đầu tư và Phát triển Hưng Yên (KBC sở hữu 93.93%). Thời gian dự kiến trả nợ trong quý 3-4/2024.

Tương tự, Đầu tư Nam Long (HOSE: NLG) tiếp tục huy động 950 tỷ đồng qua 2 lô trái phiếu, kỳ hạn 36 tháng, đến năm 2027, lãi suất 9.78%/năm. Tiền thu về, NLG dùng để thanh toán toàn bộ khoản gốc đáo hạn của trái phiếu NLGB2124001 và NLGB2124002. Tháng 6/2024, NLG cũng đã huy động thành công lô 550 tỷ đồng, nâng tổng lượng trái phiếu từ đầu năm đến nay đạt 1.5 ngàn tỷ đồng.

Ngày 02/08, Tập đoàn Đầu tư I.P.A (HNX: IPA) phát hành thành công 1.1 ngàn tỷ đồng trái phiếu “3 không”, kỳ hạn 5 năm, lãi suất 9.5%/năm, nhằm cơ cấu lại nợ của 3 lô trái phiếu IPAH2124002, IPAH2124003 và IPAH2225001.

Lô trái phiếu mới trị giá 200 tỷ đồng, kỳ hạn 5 năm, lãi suất 9.5%/năm của Điện Gia Lai (HOSE: GEG) nhằm cơ cấu lại một phần giá trị lô GEGB2124002 phát hành ngày 21/10/2021, đáo hạn vào 11/10/2024. Dự kiến, việc tái cơ cấu sẽ thực hiện từ tháng 8-10/2024.

Huy động số tiền lớn nhất trong tháng 8 là Đầu tư Xây dựng Thái Sơn - công ty con của Vinhomes (HOSE: VHM), với gần 1.9 ngàn tỷ đồng. Trái phiếu được đảm bảo bằng tài sản do Chứng khoán Kỹ thương (TCBS) lưu ký. Thái Sơn trả lãi cố định 12%/năm trong suốt thời gian 2 năm.

Đầu tháng 8, Thái Sơn được UBND tỉnh Bắc Giang chọn là nhà đầu tư dự án khu đô thị mới sân golf núi Nham Biền tại xã Đồng Sơn (TP. Bắc Giang) và xã Tiền Phong (huyện Yên Dũng). Tổng mức đầu tư gần 6.4 ngàn tỷ đồng.

Tổng Công ty Đầu tư và Phát triển Công nghiệp - CTCP (HOSE: BCM) chào bán thêm 1 ngàn tỷ đồng trái phiếu trong tháng 8, lãi suất từ 10.2 - 10.5%/năm; đưa nợ trái phiếu trong năm 2024 lên 1.8 ngàn tỷ đồng. Tài sản bảo đảm là quyền sử dụng đất ở tại đô thị tại thửa số 12 (K10) và thửa số 10 (K4), tờ bản đồ số 48, phường Hòa Phú, TP. Thủ Dầu Một, Bình Dương thuộc sở hữu của BCM với diện tích lần lượt 2.4ha và 1.15ha. Hiện ông lớn khu công nghiệp Bình Dương đang còn nợ trái phiếu khoảng 13.2 ngàn tỷ đồng.

Kinh doanh F88, doanh nghiệp tài chính tiêu dùng duy nhất xuất hiện đợt này, phát hành thêm 150 tỷ đồng, nâng tiền thu từ trái phiếu 8 tháng đầu năm lên mức 350 tỷ đồng. Tương tự trước đó, 2 lô trái phiếu mới cũng kéo dài 12 tháng, đều là loại “3 không”, nhưng trả lãi thấp hơn, ở mức 11%/năm so với mức 11.5%/năm hồi tháng 4.

|

Các trái phiếu do doanh nghiệp phát hành trong tháng 8/2024

Nguồn: Người viết tổng hợp

|

VPB và LPB trở lại, MBB và BID phát hành vượt mốc 21 ngàn tỷ đồng

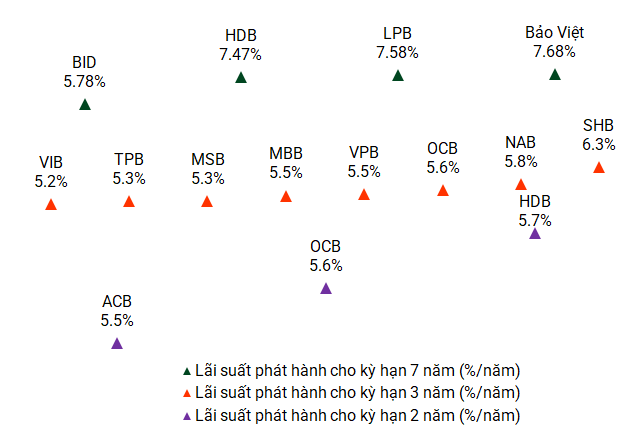

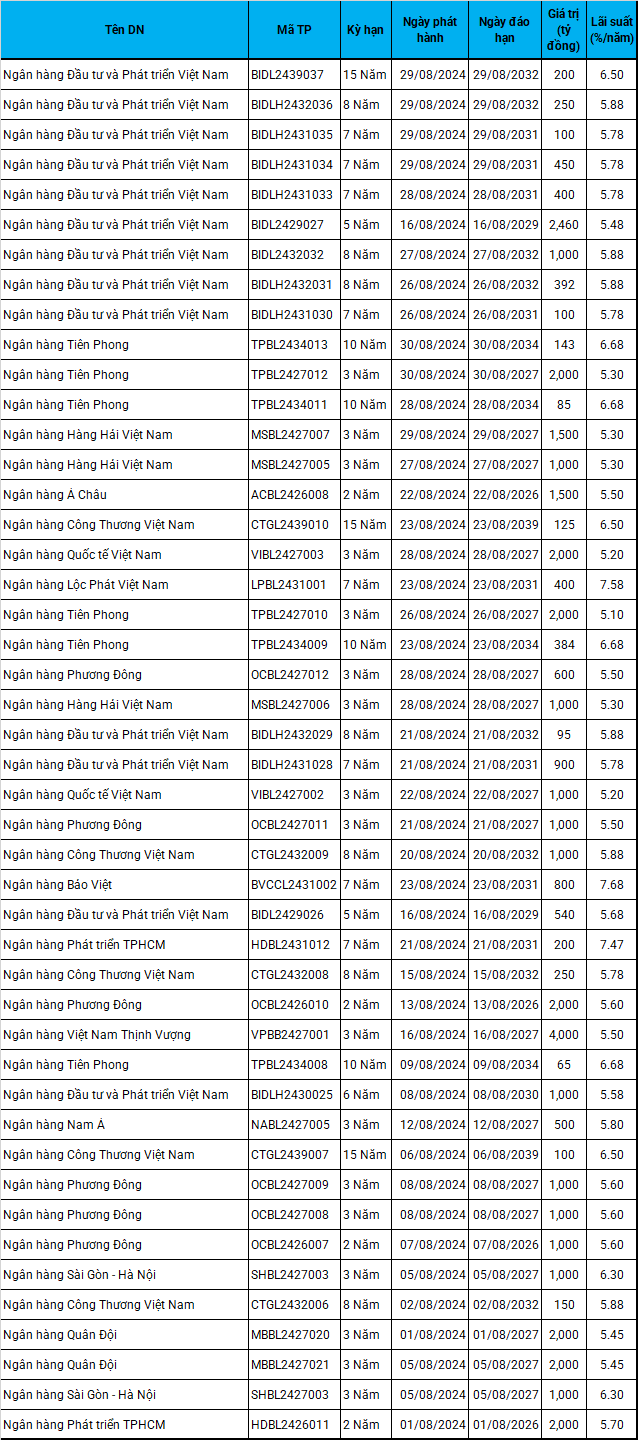

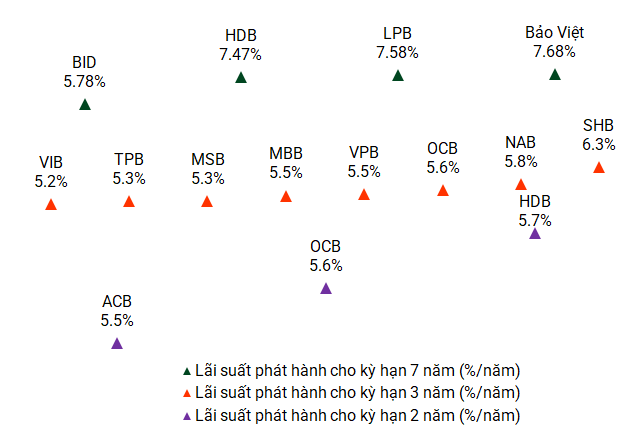

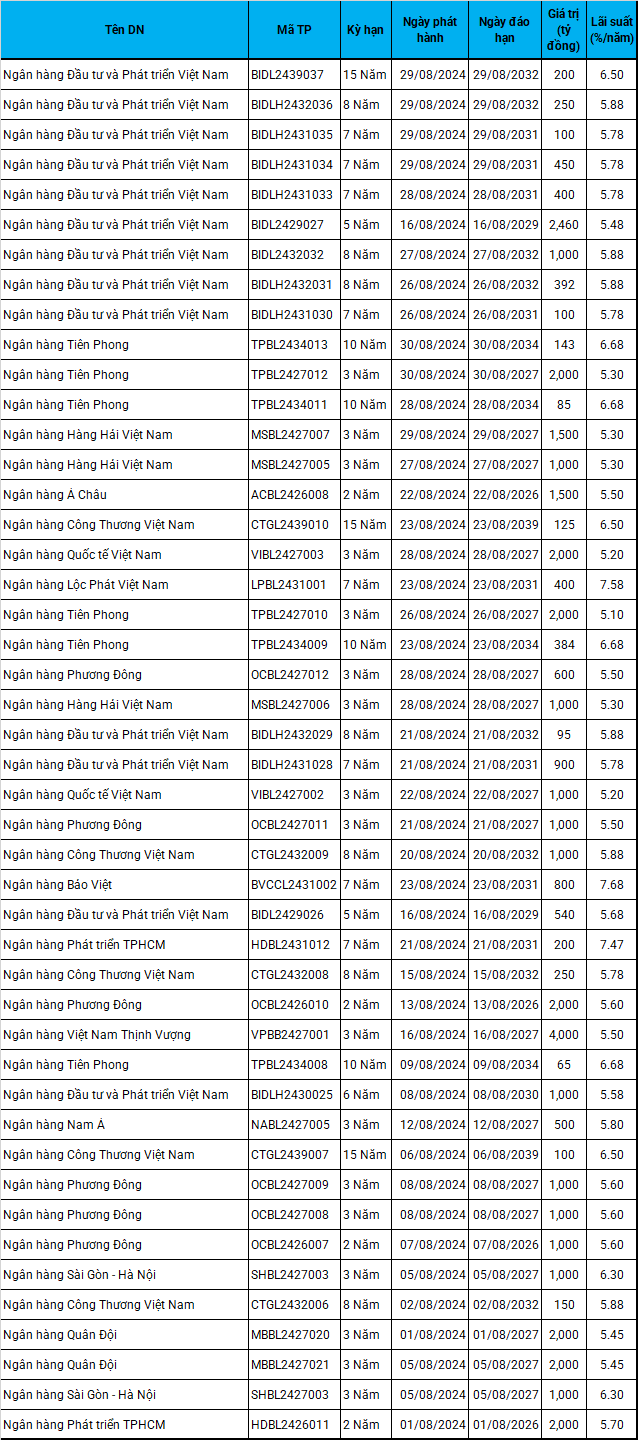

Sau 2 năm, Ngân hàng TMCP Việt Nam Thịnh Vượng (HOSE: VPB) trở lại với lô trái phiếu “3 không” trị giá 4 ngàn tỷ đồng theo mệnh giá, kỳ hạn 3 năm, đến tháng 8/2027, với lãi suất 5.5%/năm, cao hơn mức trung bình 3.2%/năm thời điểm năm 2021 cho cùng kỳ hạn vay.

Thống kê từ Sở Giao dịch Chứng khoán Hà Nội (HNX) cho thấy, VPB từng phát hành 27 ngàn tỷ đồng trái phiếu trong năm 2021, 2.2 ngàn tỷ đồng năm 2022, nhưng năm 2023 không ghi nhận. Ngân hàng còn 3 lô trái phiếu đang lưu hành, tổng giá trị 5.5 ngàn tỷ đồng (tính cả lô vừa phát hành).

Cổ đông VPB còn thông qua kế hoạch vay 400 triệu USD trái phiếu quốc tế bền vững trong 5 năm, loại “3 không”. Dự kiến thực hiện trong năm 2024 hoặc quý 1/2025. Số tiền dùng để cấp tín dụng cho các phương án, dự án, nhu cầu tài trợ đáp ứng tiêu chí xanh và xã hội đủ điều kiện theo quy định của VPB.

Ngân hàng TMCP Lộc Phát Việt Nam (HOSE: LPB) có lô trái phiếu đầu tiên trong năm nay cũng như kể từ khi đổi tên. Trái phiếu 400 tỷ đồng, kỳ hạn 7 năm, lãi 7.58%/năm. Đây là mức khiêm tốn nếu so với gần 16 ngàn tỷ đồng của các năm 2023 và 2021. Hiện LPB lưu hành 12 lô trái phiếu với tổng giá trị khoảng 21 ngàn tỷ đồng. Kỳ hạn trước đó từ 2-3 năm.

Ngân hàng TMCP Hàng hải Việt Nam (HOSE: MSB) vay trái chủ 3.5 ngàn tỷ đồng, cũng trong 3 năm, nhưng trả lãi 5.3%/năm, cao hơn so với 3.9%/năm của các lô tháng 4 và 5 trước đó. 8 tháng đầu năm 2024, MSB huy động 9.3 ngàn tỷ đồng, gấp đôi các năm trước.

Ngân hàng TMCP Quân Đội (HOSE: MBB) trở thành “quán quân” sau khi huy động thêm 4 ngàn tỷ đồng trong tháng 8, nâng số trái phiếu từ đầu năm đạt 22.5 ngàn tỷ đồng, gấp 6.5 lần con số cả năm 2023, đồng thời cao nhất trong 4 năm trở lại.

Trong khi đó, Ngân hàng TMCP Đầu tư và Phát triển Việt Nam (HOSE: BID) thu thêm gần 7.9 ngàn tỷ đồng, lãi suất từ 5.48%/năm (kỳ hạn 5 năm) đến 6.5%/năm (kỳ hạn 15 năm), qua đó vay trái chủ gần 22 ngàn tỷ đồng trong 8 tháng, gần chạm mức đỉnh 25.4 ngàn tỷ đồng năm 2022.

|

Lãi suất phát hành một số kỳ hạn phổ biến của các ngân hàng

Nguồn: Người viết tổng hợp

|

|

Các lô trái phiếu do ngân hàng phát hành trong tháng 8/2024

Nguồn: Người viết tổng hợp

|

Duy trì tăng trưởng qua từng tháng

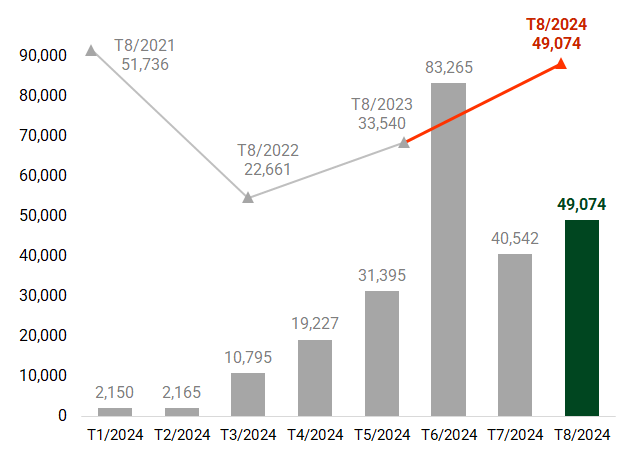

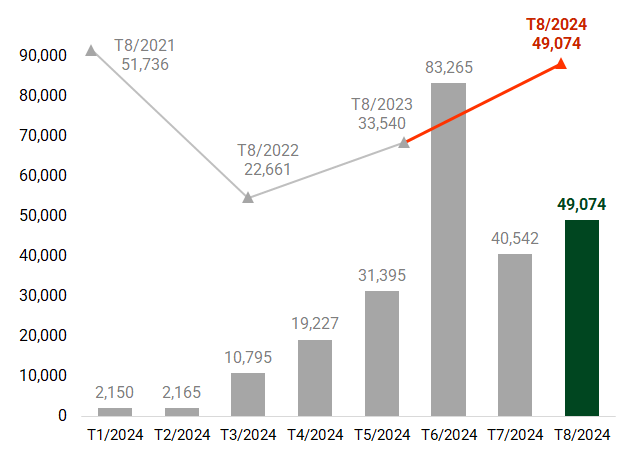

Tháng 8/2024, có 58 lô trái phiếu được phát hành, đạt giá trị khoảng 49 ngàn tỷ đồng, tăng 21% so với tháng 7 và tăng 46% so với cùng kỳ năm trước. Tháng 8 năm nay có giá trị chào bán cao nhất cùng kỳ 3 năm qua, chỉ thấp hơn mức 51.7 ngàn tỷ đồng của tháng 8/2021.

Các ngân hàng thương mại huy động khoảng 42.6 ngàn tỷ đồng, chiếm tỷ trọng 87% tổng giá trị phát hành.

Theo thống kê của Sở Giao dịch Chứng khoán Hà Nội (HNX), lũy kế 8 tháng đầu năm 2024, số đợt đăng ký phát hành trái phiếu riêng lẻ đạt 240 đợt, với gần 236 ngàn tỷ đồng. Phát hành thành công 233 đợt, đạt gần 219 ngàn tỷ đồng. Tổ chức tín dụng tiếp tục là nhóm có tỷ trọng phát hành cũng như mua lớn nhất.

Ở thị trường thứ cấp, số mã trái phiếu đăng ký giao dịch mới trong tháng 8 đạt 67 mã. Giá trị đăng ký giao dịch mới trong kỳ ở mức 66 ngàn tỷ đồng. Giá trị giao dịch toàn thị trường đạt hơn 72 ngàn tỷ đồng. Giá trị giao dịch bình quân mỗi phiên khoảng 3.3 ngàn tỷ đồng, chủ yếu bởi tổ chức tín dụng và bất động sản.

|

Diễn biến phát hành TPDN từ đầu năm 2024 và cùng kỳ các năm trước (Đvt: tỷ đồng)

Nguồn: Người viết tổng hợp

|

Tử Kính

FILI