Trong khi FPTS, VCBS, BSC, MBKE “dậm chân tại chỗ” thì MBS, KIS là các công ty chứng khoán đã trỗi dậy mạnh mẽ trên bản đồ cạnh tranh về nguồn vốn cho vay ký quỹ

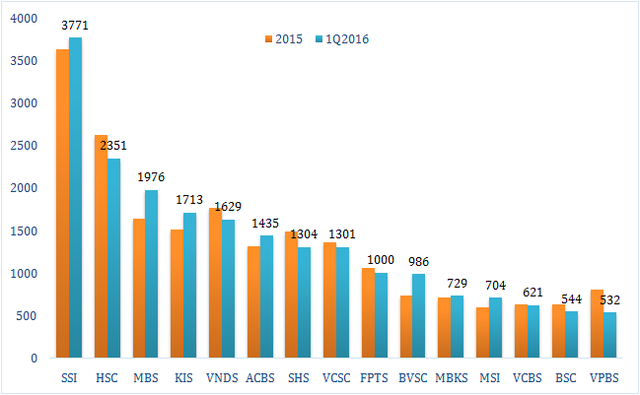

Số liệu tổng hợp từ báo cáo tài chính quý 1/2016 của các công ty chứng khoán cho thấy, số lượng các đơn vị có dư nợ cho vay ký quỹ trên 1.000 tỷ đã tăng lên kéo theo tổng dư nợ cho vay ký quỹ tại nhóm những công ty lớn nhất đã tăng hơn 60% so với thời điểm cuối quý 1 năm trước. Đồng thời, vị trí trong bản đồ cạnh tranh về cho vay ký quỹ đã thay đổi rất lớn.

Cần lưu ý, mặc dù từ quý 1/2016, các công ty chứng khoán phải trình bày báo cáo tài chính theo Thông tư 210 và theo đó, các khoản cho vay ký quỹ được thể hiện cụ thể và rõ ràng hơn so với trước nhưng qua thống kê, sự chênh lệch các khoản này giữa báo cáo cũ và mới không quá nhiều.

Dư nợ cho vay ký quỹ đã tăng vọt so với cùng thời điểm

Xét trong 12 công ty chứng khoán có hoạt động cho vay ký quỹ mạnh nhất, nếu như tại thời điểm cuối quý 1/2015, tổng dư nợ cho vay ký quỹ của nhóm này gần 13.000 tỷ đồng với 7 CTCK có dư nợ trên 1.000 tỷ, thì tại cuối quý 1/2016, con số này tăng lên mức gần 21.000 tỷ đồng và 11 CTCK có dư nợ trên 1.000 tỷ. Trong 1 năm qua, nhiều công ty chứng khoán đã tăng vốn và phát hành trái phiếu để bù đắp nguồn vốn từ sau khi Thông tư 36 có hiệu lực.

Cùng với việc huy động vốn này, các số dư về cho vay ký quỹ tăng dần theo các quý trong năm 2015 nhưng dư nợ cho vay ký quỹ cuối quý 1/2016 không thay đổi nhiều so với cuối năm 2015.

Đứng đầu thị trường vẫn là 2 ông lớn SSI và HSC. Trong đó, SSI cung cấp hơn 3.770 tỷ đồng – tăng 1.500 tỷ so với cùng kỳ năm trước và tăng gần 140 tỷ so với đầu năm. Cho vay ký quỹ của HSC cũng tăng hơn 1.200 tỷ so với cuối quý 1/2015, lên mức 2.350 tỷ nhưng đã giảm hơn 270 tỷ so với đầu năm.

Dù vậy, chỉ 2 ông lớn cũng đã chiếm 1/3 lượng margin của khối CTCK lớn nhất.

Nói riêng về VPBS, trong thuyết minh BCTC có ghi 532 tỷ cho vay margin nhưng có khoản phải thu khách hàng 375 tỷ không được thuyết minh cụ thể. Thông thường, khoản phải thu của CTCK cũng thể hiện khả năng cũng cấp margin. Con số 21.000 tỷ nói trên chưa bao gồm 375 tỷ này.

Sự trỗi dậy của những gương mặt mới

Xếp ngay sau 2 CTCK lớn nhất là MBS. Công ty chứng khoán này thật sự đã trỗi dậy mạnh mẽ từ số dư hơn 930 tỷ cuối quý 1 năm ngoái, lên tới 1.976 tỷ tại thời điểm cuối quý 1 năm nay. Tuy nhiên, trong khoản này chỉ có 1.436 tỷ các khoản cho vay, còn lại là 179 tỷ phải thu từ các thỏa thuận hỗ trợ tài chính cho nhà đầu tư và 361 tỷ phải thu từ hợp đồng hợp tác kinh doanh chứng khoán. Đáng chú ý, các khoản phải thu này đã không thay đổi từ năm ngoái đến nay.

Còn chứng khoán KIS, như mục đích khi tăng vốn, KIS đã vươn lên vị trí thứ 4 với số dư cho vay là 1.713 tỷ - tăng hơn 200 tỷ so với đầu năm.

Cũng đã vươn lên và góp mặt vào top là chứng khoán Maritime (MSI) với số dư 704 tỷ đồng – tăng 106 tỷ so với đầu năm.

Chứng khoán Bản Việt (VCSC) dù đã tăng khoản cho vay ký quỹ lên hơn 1.300 tỷ (cao hơn thời điểm cùng kỳ đến 260 tỷ) nhưng vẫn phải xếp sau những “tay chơi” hăng hái hơn là VND, SHS và ACBS. Điều này đã diễn ra từ đầu năm 2015 chứ không phải chỉ năm nay.

Theo đó, VND có số dư cho vay là 1.630 tỷ đồng – giảm 140 tỷ so với đầu năm nhưng tăng thêm 420 tỷ so với cùng kỳ. ACBS là 1.435 tỷ - tăng 120 tỷ so với đầu năm và tăng 161 tỷ so với cùng kỳ. Còn SHS có số dư 1.304 tỷ - giảm 178 tỷ so với đầu năm nhưng tăng thêm 170 tỷ so với cùng kỳ.

Còn chứng khoán Bảo Việt (BVS) dù chưa đạt mức 1.000 tỷ nhưng đã tăng các khoản cho vay thêm 260 tỷ so với đầu năm lên 986 tỷ đồng.

Trong khi đó, FPTS, VCBS, BSC, MBKE là những công ty “dậm chân tại chỗ” và đã tụt về phía sau trên bản đồ cạnh tranh về nguồn vốn cho vay.

Tú Linh

Theo Trí thức trẻ