Trước biến động mạnh của bối cảnh vĩ mô toàn cầu, việc thúc đẩy tăng trưởng tín dụng để khơi thông nguồn vốn trong nước đang đè nặng lên hệ thống ngân hàng. Trong khi đó, tốc độ tăng trưởng tiền gửi không theo kịp nhu cầu tín dụng, buộc các ngân hàng phải tìm đến các giải pháp tăng vốn khác để cân đối nguồn lực và đảm bảo tuân thủ các tỷ lệ an toàn tài chính.

Diễn biến hoạt động phát hành trái phiếu trong những năm qua

Trước biến động mạnh của bối cảnh vĩ mô toàn cầu, việc thúc đẩy tăng trưởng tín dụng để khơi thông nguồn vốn trong nước đang đè nặng lên hệ thống ngân hàng. Trong khi đó, tốc độ tăng trưởng tiền gửi không theo kịp nhu cầu tín dụng, buộc các ngân hàng phải tìm đến các giải pháp tăng vốn khác để cân đối nguồn lực và đảm bảo tuân thủ các tỷ lệ an toàn tài chính.

Hai năm qua đã chứng kiến những biến động mạnh mẽ trong ngành ngân hàng Việt Nam, khi tác động từ các chính sách thắt chặt tiền tệ của Cục Dự trữ Liên bang Mỹ (Fed) lan tỏa rộng khắp. Fed liên tục nâng lãi suất đã thúc đẩy dòng vốn rút khỏi các thị trường mới nổi, trong đó có Việt Nam. Điều này không chỉ tạo áp lực lớn lên thanh khoản mà còn làm tăng chi phí vốn huy động của các ngân hàng trong nước. Trong bối cảnh này, các ngân hàng buộc phải thực hiện nhiều giải pháp linh hoạt để ổn định nguồn vốn, trong đó phát hành giấy tờ có giá là một lựa chọn quan trọng.

Một thách thức lớn khác đối với ngành ngân hàng là phần lớn nguồn vốn huy động chủ yếu là ngắn hạn. Điều này khiến các ngân hàng gặp khó khăn trong việc đảm bảo các tỷ lệ an toàn tài chính như tỷ lệ vốn ngắn hạn cho vay trung và dài hạn hay tỷ lệ dư nợ tín dụng so với tiền gửi (LDR). Khi các ngân hàng đẩy nhanh tăng trưởng tín dụng nhằm đáp ứng nhu cầu phục hồi kinh tế sau đại dịch, việc duy trì cân đối giữa tăng trưởng tín dụng và cơ cấu nguồn vốn đã trở thành bài toán khó. Để giải quyết vấn đề này, các ngân hàng phải tăng cường huy động vốn kỳ hạn dài thông qua việc phát hành giấy tờ có giá.

Các ngân hàng đẩy mạnh phát hành giấy tờ có giá

Từ sau nửa cuối năm 2022, tổng dư nợ trong nền kinh tế lần đầu tiên vượt qua tổng huy động. Trong năm nay, khoảng cách này vẫn tiếp diễn khi tính đến tháng 8, tín dụng cao hơn huy động một khoảng lên đến gần 800 ngàn tỷ đồng. Nguồn vốn hạn chế trong bối cảnh tăng trưởng tín dụng gia tăng đã khiến tỷ lệ LDR toàn ngành ngân hàng tăng mạnh trong những năm qua. Theo số liệu, LDR toàn ngành đã tăng từ mức 74.35% vào cuối năm 2022 lên 78.25% vào giữa năm 2024. Trong đó, nhóm NHTM quốc doanh và nhóm NHTM cổ phần là 2 nhóm tăng tỷ lệ LDR mạnh nhất khi đây cũng là 2 nhóm ngân hàng chính đẩy tăng trưởng tín dụng của toàn hệ thống.

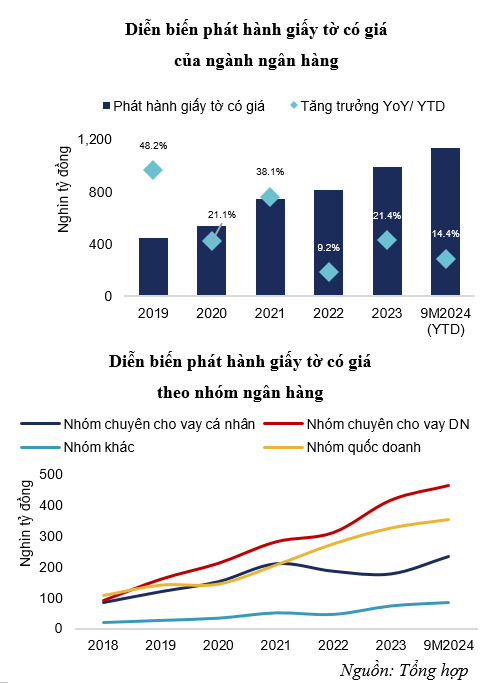

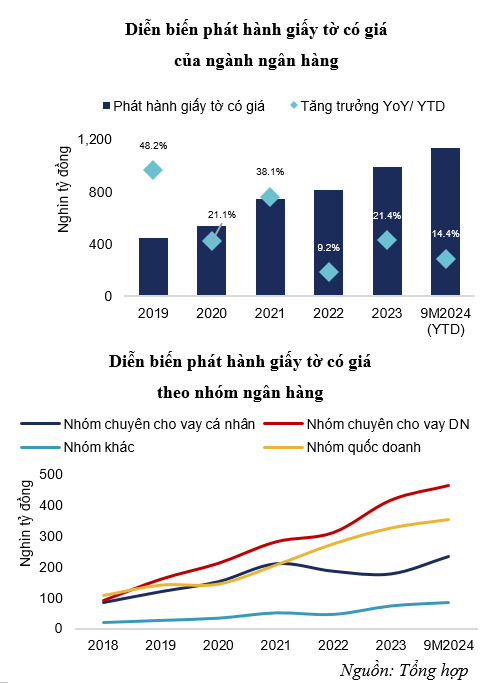

Trước áp lực cân đối vốn, các ngân hàng đã đẩy mạnh phát hành giấy tờ có giá, bao gồm trái phiếu và chứng chỉ tiền gửi kỳ hạn dài. Báo cáo tài chính của 27 NHTM niêm yết cho thấy tổng giá trị phát hành giấy tờ có giá trong ngành ngân hàng đã tăng khoảng 21% cho năm 2023, và năm 2024 đã đạt mức tăng trưởng lũy kế 14.4% so với cuối năm trước. Riêng trong năm 2023, giá trị phát hành trái phiếu ngân hàng đạt gần 175 ngàn tỷ đồng, chiếm tỷ trọng lớn trong tổng nguồn vốn huy động dài hạn. Tính đến quý 3 năm 2024, mức gia tăng lũy kế đạt 142.5 ngàn tỷ đồng, nâng tổng quy mô phát hành giấy tờ có giá của ngành ngân hàng lên 1.13 triệu tỷ đồng. Theo VBMA, tính đến cuối tháng 10, ngân hàng phát hành gần 240 ngàn tỷ đồng trái phiếu, chiếm 72% trong tổng giá trị phát hành mới năm 2024. Nếu trong quý 4, các ngân hàng tiếp tục giữ tốc độ phát hành như trong 3 quý trước, khả năng mức tăng lũy kế cả năm đạt gần 190 ngàn tỷ đồng, tương đương tăng 45% so với năm trước, đây là mức tăng trưởng cao nhất trong 5 năm gần nhất.

|

Biểu đồ 1: Diễn biến phát hành giấy tờ có giá của toàn ngành ngân hàng

|

Nhìn chung, xu hướng phát hành giấy tờ có giá gần như tăng ở các nhóm ngân hàng. Nhóm chuyên cho vay doanh nghiệp cho thấy mức độ tăng mạnh hơn trong 2 năm gần đây. Trong năm 2023, nhóm này đã gia tăng 105,120 tỷ đồng về quy mô phát hành giấy tờ có giá, tương đương tăng 33.8% so với cuối năm 2022. Đến 2024, giá trị phát hành thêm lũy kế 3 quý đầu năm đạt 47,275 tỷ đồng, tăng trưởng 11.4% so với cuối năm 2023. Điều này diễn ra trước bối cảnh nhóm này đạt mức tăng trưởng cao nhất hệ thống với tỷ lệ LDR tăng nhanh, việc đẩy mạnh quy mô giấy tờ có giá cũng hàm ý về cách mà các ngân hàng này thực hiện nhằm đảm bảo tỷ lệ cho vay hợp lý, bổ sung vốn khác trước sự tăng trưởng chậm của tiền gửi khách hàng – tăng trưởng lũy kế trong năm nay đạt 8.9% so với tín dụng tăng 14.6%.

Nhóm ngân hàng chuyên cho vay cá nhân là nhóm ghi nhận mức phát hành giấy tờ có giá cao nhất từ đầu năm đến nay. Tình trạng tốc độ tăng trưởng tín dụng vượt mạnh hơn tăng trưởng tiền gửi cũng là nguyên nhân khiến các ngân hàng đều tăng cường bổ sung vốn từ giấy tờ có giá. Mặc dù trải qua sự sụt giảm nhẹ trong năm 2023 so với 2022, nhóm ngân hàng cho thấy mức tăng phát hành giấy tờ có giá lên đến 56,952 tỷ đồng chỉ trong 9 tháng đầu năm, tương đương mức tăng trưởng lũy kế 32%. Nhóm ngân hàng quốc doanh và ngân hàng khác ghi nhận mức tăng trưởng lũy kế lần lượt là 8.4% và 15.2%, đặc biệt so với 2 nhóm ngân hàng tư nhân trên, 2 nhóm này có mức tăng trưởng tiền gửi thấp với tỷ lệ LDR cao hơn hẳn.

Hoạt động phát hành giấy tờ có giá của các ngân hàng

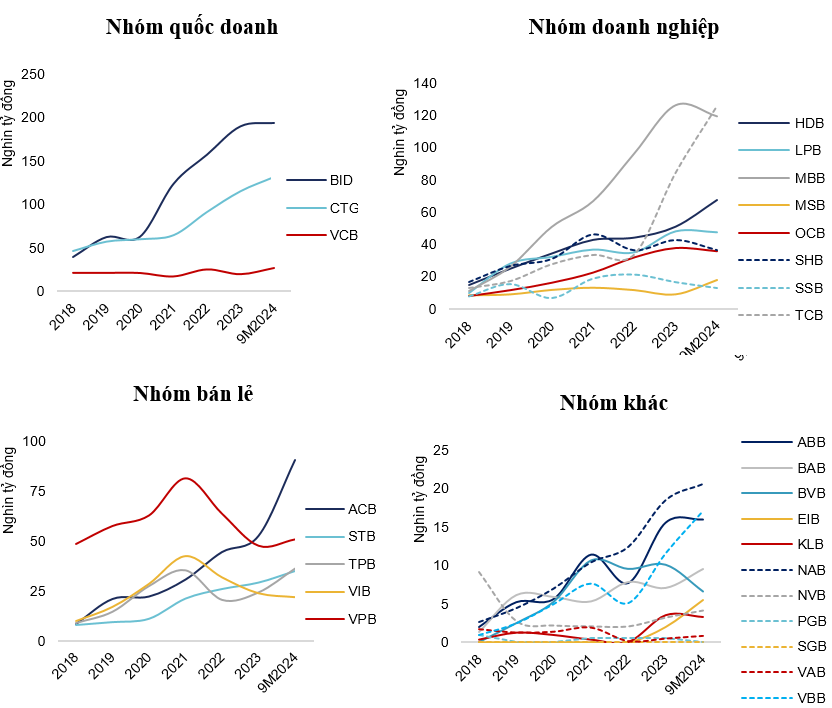

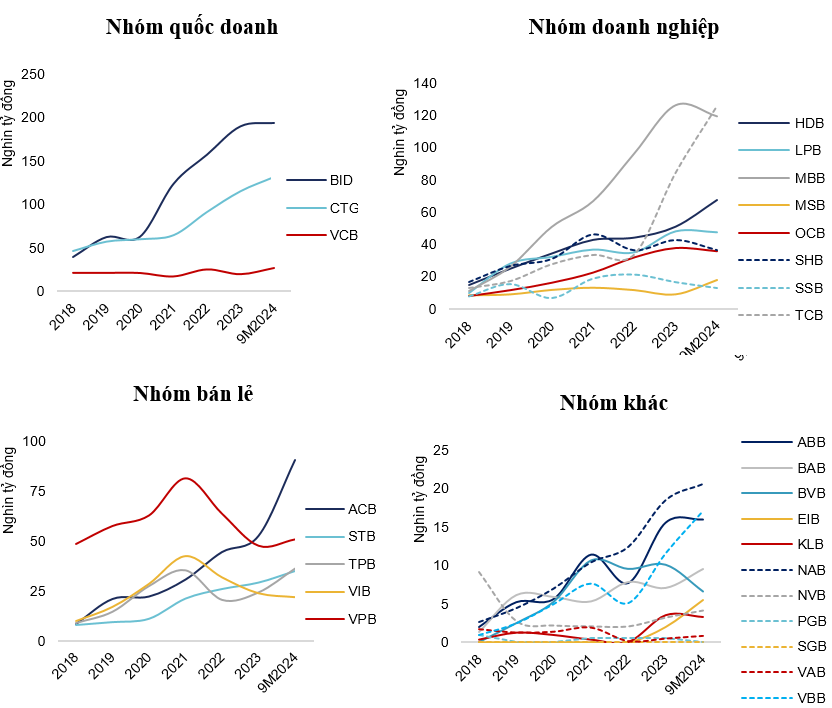

Bối cảnh chênh lệch ngày càng tăng giữa tốc độ tăng trưởng tín dụng và tăng trưởng tiền gửi cho thấy việc phát hành giấy tờ có giá là bước đi cần thiết để đáp ứng các yêu cầu về an toàn vốn. Đối với nhóm quốc doanh, BID và CTG đẩy mạnh việc bổ sung nguồn vốn từ giấy tờ có giá trong năm 2023, với mức gia tăng lần lượt là 32,435 tỷ đồng và 24,000 tỷ đồng so với 2022, tương đương mức tăng trưởng từ 20-25%, còn trong năm 2024 gần như duy trì ổn định. Ngược lại, quy mô phát hành giấy tờ có giá của VCB ổn định hơn trong các năm trước, nhưng đã có dấu hiệu tăng tốc trong năm nay. Cụ thể, tính 9 tháng đầu năm 2024, VCB đã phát hành thêm gần 7 ngàn tỷ đồng, tăng 35% so với cuối năm 2023. Theo thông tin từ VBMA, VCB đã thông qua phương án phát hành riêng lẻ trái phiếu xanh trong năm 2024 với tổng giá trị tối đa 2 ngàn tỷ đồng với mệnh giá 1 tỷ đồng/trái phiếu và kỳ hạn 2 năm.

|

Biểu đồ 2: Diễn biến phát hành giấy tờ có giá của các ngân hàng

|

Đối với nhóm ngân hàng chuyên cho vay doanh nghiệp, MBB và TCB cho thấy mức gia tăng lớn trong quy mô phát hành giấy tờ có giá. Trong năm 2023, MBB đã phát hành 12 lô trái phiếu, với giá trị huy động là 3,449 tỷ đồng. Ngoài ra, Hội đồng Quản trị MBB trong tháng 10 vừa qua thông qua phương án phát hành bổ sung trái phiếu tăng vốn cấp 2 năm 2024 - 2025 theo hình thức chào bán riêng lẻ, với dự kiến sẽ phát hành 30,000 trái phiếu theo hình thức chào bán riêng lẻ, có thể phát hành trong 50 đợt, tương đương tổng giá trị phát hành là 3,000 tỷ đồng với kỳ hạn các trái phiếu bao gồm từ 5 đến 10 năm. Bên cạnh MBB, TCB cũng ghi nhận mức gia tăng lớn trong quy mô giấy tờ có giá, tương đương tăng hơn 41 ngàn tỷ đồng tính đến cuối quý 3 năm nay. Theo đó, trong cuối tháng 9, TCB phát hành tổng cộng 5 lô trái phiếu ra thị trường, có tổng giá trị là 9,700 tỷ đồng, kỳ hạn 2-3 năm, với mục đích bổ sung nguồn vốn sử dụng để cho vay khách hàng.

Nhóm chuyên cho vay cá nhân có sự phân hóa. Xu hướng tăng mạnh phát hành giấy tờ có giá trong năm nay tập trung vào các ngân hàng trải qua sự tăng trưởng tín dụng cao. ACB đã tăng trưởng 72.4% quy mô giấy tờ có giá so với đầu năm, tương đương mức gia tăng thêm 37,956 tỷ đồng. Việc phát hành cho thấy áp lực bổ sung nguồn vốn gấp rút của ACB khi quy mô cho vay khách hàng cao hơn tiền gửi khoảng 42,700 tỷ đồng. Trong đó, giấy tờ có giá chủ yếu là các khoản trái phiếu mà ACB phát hành với kỳ hạn 2-5 năm. TPBank cũng tiến hành nhiều đợt phát hành trái phiếu trong năm nay, gần nhất là lô trái phiếu với tổng giá trị phát hành 38.4 tỷ đồng vào ngày 19/11.

Cuối cùng, ở nhóm ngân hàng khác thì diễn biến phát hành trái phiếu diễn ra phân hóa ở các ngân hàng, tùy thuộc vào mức độ tăng trưởng của các ngân hàng. Những ngân hàng trong nhóm này đẩy nhanh phát hành trái phiếu có thể kể đến như NAB hay VBB, những ngân hang này đã đẩy nhanh tăng trưởng tín dụng trong giai đoạn vừa qua. Trong khi đó, EIB và VAB tăng cường bổ sung vốn tự có khi tăng trưởng tín dụng cải thiện trong năm nay. EIB có phương án phát hành trái phiếu riêng lẻ trong quý 4 năm 2024 với tổng giá trị tối đa 3 ngàn tỷ đồng, kỳ hạn 3 năm.

Trong bối cảnh tín dụng tiếp tục duy trì tăng trưởng cao, ngành ngân hàng đang nỗ lực cân đối giữa tăng trưởng tín dụng và huy động vốn dài hạn. Việc phát hành giấy tờ có giá đã giúp các ngân hàng giảm áp lực thanh khoản và duy trì các tỷ lệ an toàn tài chính. Tuy nhiên, tăng cường vốn nhanh trong ngắn hạn có thể gây sức ép lên chi phí vốn, giảm NIM. Với quy mô nhu cầu vốn lớn của ngân hàng thì việc hấp thụ thông qua việc phát hành giấy tờ có giá cũng không dễ, điều này đòi hỏi các ngân hàng cần có các chiến lược linh hoạt hơn để đảm bảo sự ổn định và phát triển bền vững trong tương lai.

Lê Hoài Ân, CFA

FILI