Chứng khoán BOS thay Kế toán trưởng 4 lần trong 2 năm

HĐQT CTCP Chứng khoán BOS (UPCoM: ART) thông qua miễn nhiệm chức vụ kế toán trưởng đối với bà Đào Thị Kim Ngân kể từ ngày 16/12/2024.

SHB sẽ phát hành 5,000 tỷ đồng trái phiếu vào cuối năm 2024 và quý 1/2025

Với mong muốn gia tăng cơ hội đầu tư an toàn, sinh lời hiệu quả dành cho khách hàng, đồng thời nhằm nâng cao năng lực tài chính, tăng cường nguồn vốn trung và dài hạn cung ứng vốn cho nền kinh tế, Ngân hàng Sài Gòn – Hà Nội (SHB) sẽ phát hành 5,000 tỷ đồng trái phiếu, trong đó đợt 1 chào bán 2,500 tỷ đồng.

Trái phiếu ngân hàng vẫn là nhóm chủ đạo dẫn dắt thị trường

Trong báo cáo thị trường trái phiếu vừa công bố, các chuyên gia phân tích của MBS Research đánh giá, hoạt động phát hành trái phiếu doanh nghiệp sôi nổi hơn trong quý 4/2024, khi nhu cầu vốn của doanh nghiệp phục hồi, nhu cầu mở rộng sản xuất - kinh doanh tích cực theo đà phục hồi của nền kinh tế.

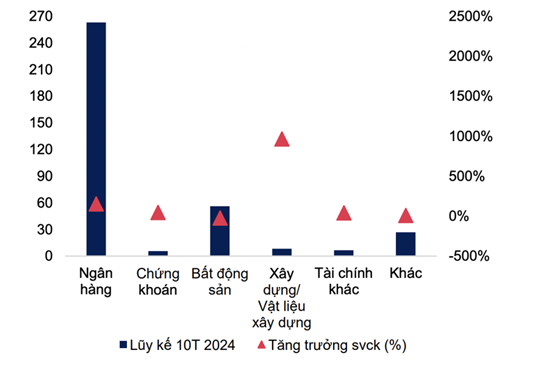

Lũy kế từ đầu năm đến tháng 10/2024, ngân hàng là nhóm ngành có giá trị phát hành cao nhất với khoảng 263,000 tỷ đồng, chiếm tỷ trọng 72%. So với cùng kỳ năm ngoái, giá trị phát hành trái phiếu của nhóm ngân hàng đã tăng 154%.

Chuyên gia MBS nhận định, các ngân hàng sẽ tiếp tục đẩy mạnh phát hành trái phiếu nhằm bổ sung vốn để đáp ứng nhu cầu cho vay. Trong 10 tháng năm 2024, tín dụng toàn hệ thống đã tăng 10.08%, cao hơn mức 7.4% của cùng kỳ năm ngoái. Tín dụng được dự báo sẽ tiếp tục tăng tốc trong 2 tháng còn lại của năm nhờ sự phục hồi mạnh mẽ của sản xuất, xuất khẩu và dịch vụ.

Giá trị Trái phiếu doanh nghiệp phát hành thành công của các nhóm ngành trong lũy kế từ đầu năm (đơn vị: nghìn tỷ đồng). Nguồn: HNX, MBS Research

|

Chuyên gia Tài chính Ngân hàng – PGS. Đinh Trọng Thịnh đề cập thời gian gần đây thị trường trái phiếu có sự sôi động trở lại, trong đó chủ yếu là trái phiếu của các ngân hàng thương mại phát hành. “Trái phiếu được các ngân hàng phát hành nhằm bổ sung nguồn vốn trung và dài hạn. Do đó, đây là kênh đầu tư an toàn, được sự kiểm soát của các cơ quan quản lý Nhà nước. Việc trả vốn và lãi được đảm bảo như khi khách hàng gửi tiết kiệm”, vị chuyên gia này đánh giá.

SHB gia tăng cơ hội đầu tư cho khách hàng

Với mong muốn gia tăng cơ hội đầu tư an toàn, sinh lời hiệu quả dành cho khách hàng, đồng thời nhằm nâng cao năng lực tài chính, tăng cường nguồn vốn trung và dài hạn cung ứng vốn cho nền kinh tế, Ngân hàng Sài Gòn – Hà Nội (SHB) sẽ phát hành 5,000 tỷ đồng trái phiếu. Trong đó, đợt 1, Ngân hàng chào bán 2,500 tỷ đồng trái phiếu và nhận đăng ký mua từ ngày 26/12/2024 đến 28/02/2025. Trái phiếu phát hành đợt 1 được thực hiện theo Nghị quyết 21/2024/NQ-HĐQT về việc triển khai phương án phát hành trái phiếu SHB ra công chúng.

Đến 30/11/2024, tổng tài sản SHB ở mức 708 nghìn tỷ đồng, dư nợ cấp tín dụng gần 522 nghìn tỷ, tăng 18%. Các chỉ số an toàn, thanh khoản, quản trị rủi ro tuân thủ và tốt hơn so với quy định của NHNN. SHB áp dụng tiêu chuẩn Basel III trong quản lý rủi ro thanh khoản từ năm 2023, tỷ lệ an toàn vốn CAR ở mức 12%. Vốn điều lệ SHB ở mức 36,629 tỷ đồng, giữ vững vị trí TOP 5 ngân hàng TMCP tư nhân lớn nhất Việt Nam.

SHB kiên tâm với định hướng phát triển bền vững, an toàn và hiệu quả, liên tục nâng cao năng lực quản trị theo chuẩn quốc tế, mô hình hiện đại, góp phần vào việc duy trì sự ổn định bền vững cho hoạt động của ngành ngân hàng. Bên cạnh đó, Ngân hàng tiếp tục kiểm soát chặt chất lượng tín dụng, đẩy mạnh hoạt động xử lý nợ, thu hồi nợ quá hạn, đồng hành cùng khách hàng tháo gỡ khó khăn, từng bước hồi phục.

Theo chuyên gia tài chính ngân hàng - PGS. Đinh Trọng Thịnh, SHB nằm trong TOP5 ngân hàng TMCP tư nhân lớn nhất, luôn được các tổ chức tín nhiệm trong, ngoài nước đánh giá cao và xếp hạng uy tín trong công tác quản trị rủi ro. SHB được các cơ quan ban ngành chấp thuận phát hành trái phiếu ra thị trường với tổng quy mô hai đợt 5,000 tỷ đồng, khẳng định uy tín, năng lực tài chính của Ngân hàng trên thị trường. Qua đó, nhà đầu tư có thêm lựa chọn kênh sinh lời an toàn và hiệu quả.

Trong chiến lược chuyển đổi mạnh mẽ và toàn diện 2024-2028, SHB liên tục thúc đẩy đổi mới – sáng tạo, ứng dụng công nghệ, áp dụng các sáng kiến mới trong nội bộ và mang tới khách hàng các sản phẩm dịch vụ, giải pháp tiện lợi, hiện đại. Đây là một trong những yếu tố giúp chỉ số CIR tối ưu ở mức 24.68% – thấp nhất toàn ngành nhờ thúc đẩy số hóa, ứng dụng công nghệ vào quy trình hoạt động, nhằm tối ưu chi phí vận hành.

SHB đặt mục tiêu chiến lược trở thành Ngân hàng TOP 1 về hiệu quả; Ngân hàng Số được yêu thích nhất; Ngân hàng Bán lẻ tốt nhất đồng thời là Ngân hàng TOP đầu cung ứng nguồn vốn, sản phẩm tài chính dịch vụ với khách hàng doanh nghiệp chiến lược tư nhân và Nhà nước, có chuỗi cung ứng, chuỗi giá trị, hệ sinh thái, phát triển xanh.

Khởi nguồn từ Tâm, SHB luôn đồng hành, kiến tạo và lan tỏa giá trị tốt đẹp tới người dân, cộng đồng và xã hội, cùng đất nước bước vào kỷ nguyên mới.

HĐQT CTCP Chứng khoán BOS (UPCoM: ART) thông qua miễn nhiệm chức vụ kế toán trưởng đối với bà Đào Thị Kim Ngân kể từ ngày 16/12/2024.

Với mong muốn gia tăng cơ hội đầu tư an toàn, sinh lời hiệu quả dành cho khách hàng, đồng thời nhằm nâng cao năng lực tài chính, tăng cường nguồn vốn trung và dài hạn cung ứng vốn cho nền kinh tế, Ngân hàng Sài Gòn – Hà Nội (SHB) sẽ phát hành 5,000 tỷ đồng trái phiếu, trong đó đợt 1 chào bán 2,500 tỷ đồng.

Năm 2024 dần khép lại, Biwase vẫn cách 21% mục tiêu lợi nhuận năm, còn TDM đang băng băng về đích.

Năm 2025, Tổng Công ty Tư vấn Thiết kế Giao thông Vận tải - CTCP (TEDI, UPCoM: TED) lên kế hoạch tổng doanh thu 1,260 tỷ đồng và lãi ròng gần 58 tỷ đồng, giảm lần lượt 2% và 8% so với ước thực hiện 2024.

Cơ hội trong tay các nhà bán lẻ khi thị trường tiêu dùng tiềm năng nhưng vẫn còn rất phân mảnh. Họ đang nhanh chân chiếm lĩnh địa bàn kinh doanh và làm thay đổi cách thức mua sắm của người Việt, không chỉ ở thành thị mà còn ở ngoại ô.

CTCP Traphaco (HOSE: TRA) thông báo chốt quyền tạm ứng cổ tức lần 1/2024 bằng tiền. Ngày giao dịch không hưởng quyền là 03/01/2025.

Đầu năm mới 2025, Dệt May 7 và Dệt May 29/3 lần lượt dự chi hơn 15 tỷ đồng và gần 8 tỷ đồng trả cổ tức cho cổ đông.

HĐQT CTCP Sữa Quốc tế Lof (UPCoM: IDP) - chủ thương hiệu sữa Kun - thông qua nghị quyết tạm ứng cổ tức đợt 1/2024 bằng tiền với tỷ lệ 50% (1 cp nhận được 5,000 đồng).

Hoạt động phát hành trái phiếu doanh nghiệp (TPDN) tiếp tục chững lại trong tháng 11, ghi nhận khoảng 35 ngàn tỷ đồng (theo mệnh giá), tăng nhẹ so với tháng 10 trước đó.

Cuối năm là thời điểm vàng để các nhà đầu tư tận dụng cơ hội sinh lời từ thị trường chứng khoán. Chứng khoán Shinhan Việt Nam (SSV) triển khai chính sách “Chọn Shinhan, Trọn đời không phí” với ưu đãi miễn phí giao dịch trọn đời, loại bỏ mọi chi phí đầu tư cùng nhiều ưu đãi hấp dẫn khác. Đồng thời, SSV ra mắt ứng dụng San Xin Ha với công nghệ hiện đại, giúp nhà đầu tư giao dịch nhanh chóng và hiệu quả.

Ngày 12/12/2024, Ủy ban Chứng khoán Nhà nước (UBCKNN) có văn bản chấp thuận Tổng CTCP Đầu tư Phát triển Xây dựng (HOSE: DIG) chào bán 200 triệu cp cho cổ đông hiện hữu với giá 15,000 đồng/cp.

Trong tuần từ 16-20/12/2024, có 19 doanh nghiệp chốt quyền trả cổ tức bằng tiền. Tỷ lệ cao nhất lên tới 95% (tương đương 9,500 đồng cho mỗi cổ phiếu sở hữu), thuộc về một công ty con của Tập đoàn Masan.