Lãi suất tiền gửi ở dưới mức lạm phát mục tiêu là điều khó trở thành hiện thực.

Bộ Kế hoạch & Đầu tư vừa công bố dự thảo Kế hoạch tái cơ cấu nền kinh tế giai đoạn 2016 – 2020 và đang lấy ý kiến rộng rãi từ công chúng. Theo đó, nền kinh tế Việt Nam sẽ tiếp tục bước vào đợi tái cơ cấu mới với 10 nội dung hành động rất cụ thể, thể hiện sự quyết tâm của Chính phủ nhằm hướng đến một nền kinh tế ổn định lẫn bền vững.

Kỳ vọng ở lĩnh vực tài chính ngân hàng

Mục tiêu của hoạt động tái cơ cấu thị trường tài chính trong dự thảo bao gồm hai mục tiêu. Một là, mục tiêu chung đến năm 2020 sẽ hoàn tất cơ bản tái cơ cấu tổ chức tín dụng, giảm mạnh rủi ro hệ thống và tăng cường độ rộng và hiệu quả hoạt động thị trường tài chính.

Hai là, những mục tiêu cụ thể đến năm 2020: (i) tiếp tục cắt giảm tỷ lệ nợ xấu một cách bền vững và cắt giảm đáng kể số NHTM yếu kém; (ii) kéo lãi suất cho vay xuống mức trung bình của các nước đang phát triển là khoảng 5%; (iii) đảm bảo 70% ngân hàng thương mại thực hiện đầy đủ Basel II vào năm 2020; (iv) và cuối cùng, nâng cao hiệu quả hoạt động của các thị trường như: thị trường chứng khoán, thị trường trái phiếu chính phủ, thị trường trái phiếu doanh nghiệp.

Trong hàng loạt các mục tiêu trên, việc kéo lãi suất cho vay xuống mức 5% có lẽ sẽ được nhiều chủ thể vay vốn hân hoan và phấn khởi. Tuy nhiên, dưới quan điểm của người viết, mục tiêu này khó khả thi trong vòng vài năm tới.

Lãi suất cho vay 5% và kỳ vọng lạm phát 5% liệu có mâu thuẫn?

Trong mục tiêu cụ thể của nội dung đầu tiên là ổn định vững chắc kinh tế vĩ mô có đề cập đến duy trì ổn định lạm phát và neo kỳ vọng lạm phát ở mức 5%/năm. Như vậy, có thể hiểu là lạm phát mục tiêu sẽ ở mức 5% đến năm 2020. Điều này sẽ khá mâu thuẫn với mục tiêu kéo lãi suất cho vay về mức 5% như các nước đang phát triển khác.

Bởi lạm phát mục tiêu ảnh hưởng trực tiếp đến kỳ vọng bảo tồn vốn và sinh lời của các khoản tiền gửi từ công chúng – đây là khoản Tài sản Nợ lớn của bất cứ một ngân hàng thương mại nào hiện nay, đồng thời là thành phần đầu vào quan trọng để ước tính lãi suất cho vay, nên lãi suất tiền gửi ở dưới mức lạm phát mục tiêu là điều khó trở thành hiện thực.

Vì vậy, mức lạm phát mục tiêu sẽ là bước cản lớn cho lãi suất vay xuống mức 5%. Và họa may nếu có thì mức lãi suất 5% chỉ dừng lại ở những gói hỗ trợ lãi suất đơn lẻ của vài ngân hàng.

Nợ xấu là lực cản của việc giảm lãi suất cho vay

Nợ xấu được bóc tách ra khỏi bảng cân đối kế toán của ngân hàng và chuyển cho VAMC xử lý. Tuy nhiên, các ngân hàng vẫn phải trích lập dự phòng cho loại trái phiếu đặc biệt (được VAMC phát hành cho phần lớn giá trị nợ xấu đã mua) theo năm. Chưa kể, các nợ hiện tại chắc gì đã không trở thành những khoản nợ xấu trong tương lai. Chính vì vậy, trích lập dự phòng tiếp tục là chi phí lớn và lực cản cho mục tiêu giảm lãi suất vay của hệ thống ngân hàng thương mại.

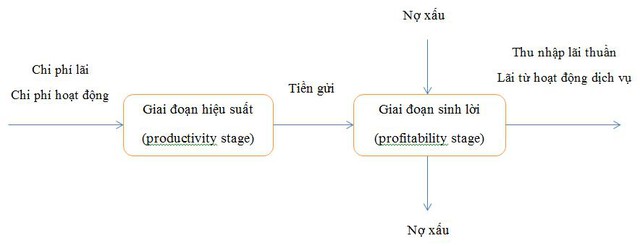

Ngoài ra, nợ xấu là một đầu ra không mong muốn trong quy trình 2 giai đoạn tạo ra hiệu quả ngân hàng (bank efficiency). Nếu đầu ra này có giá trị càng lớn thì hiệu quả ngân hàng càng giảm. Nên thông thường, các ngân hàng thương mại bắt buộc, hoặc là tăng thu nhập lãi và hoạt động dịch vụ, hoặc là tiết giảm chi phí để gia tăng hiệu quả kinh doanh ngân hàng. Còn ở Việt Nam, các ngân hàng thương mại chỉ có thể chọn tăng thu nhập lãi thuần bằng gia tăng tín dụng hoặc gia tăng lãi suất để tạo hiệu quả ngân hàng và bù đắp cho các chi phí. Nên một lần nữa lãi suất khó giảm như kỳ vọng.

Hai giai đoạn tạo ra hiệu quả ngân hàng

VAMC không đủ nguồn lực và đại diện cho thị trường mua bán nợ

Đối với hoạt động xử lý nợ xấu, VAMC vẫn chưa phải là cây đũa thần để đạt mục tiêu giảm trừ nợ xấu vào ổn định tài chính. Bởi mọi hoạt động xử lý nợ xấu đều trông đợi vào nỗ lực của VAMC thông qua việc phát mãi tài sản và kéo dài thời để ngân hàng có thể đủ tài lực trích lập dự phòng.

Và theo kinh nghiệm của thế giới, VAMC sẽ không đủ nguồn lực để tự xử lý nợ xấu. Đồng thời, các khoản nợ xấu phải được chuyển hóa nhanh thành tiền mặt nhằm nhanh chóng quay lại trở thành đầu vào cho giai đoạn sinh lời (profitability stage) lẫn tối ưu hóa cho các khoản đầu ra.

Ngoài ra, mọi hoạt động mua bán/ chuyển nhượng tài sản, quyền đòi nợ phải được quyết định thông qua thị trường và tránh để dồn trong “kho”. Do đó, thị trường mua bán nợ sẽ là giải pháp tốt nhất cho các vấn đề bất ổn tài chính hiện nay, nhất là giảm trừ nợ xấu nhằm hướng đến mục tiêu kéo lãi suất xuống mức 5%. Tuy nhiên, VAMC sẽ còn chật vật trong các giải pháp vốn có của mình.

Tóm lại, lạm phát mục tiêu, nợ xấu, và nguồn lực của VAMC chính là những bước cản lớn để NHNN có thể kéo lãi suất cho vay xuống mức 5% như các nước đang phát triển khác trong một sớm một chiều. Mặc dù đây là chủ trương vô cùng đúng đắn nhằm hỗ trợ cho quá trình phát triển kinh tế Việt Nam trong tương lai.

NCS. Châu Đình Linh

Theo Trí thức trẻ