IPO thành công sẽ góp phần gia tăng nhận diện thương hiệu, nâng cao giá trị công ty, đảm bảo lợi ích cho cổ đông, đồng thời mở ra cánh cửa huy động thêm những nguồn lực mới cho tham vọng dẫn “trend” công nghệ của DNSE.

Chứng khoán DNSE sẽ làm gì sau khi IPO?

IPO thành công sẽ góp phần gia tăng nhận diện thương hiệu, nâng cao giá trị công ty, đảm bảo lợi ích cho cổ đông, đồng thời mở ra cánh cửa huy động thêm những nguồn lực mới cho tham vọng dẫn “trend” công nghệ của DNSE.

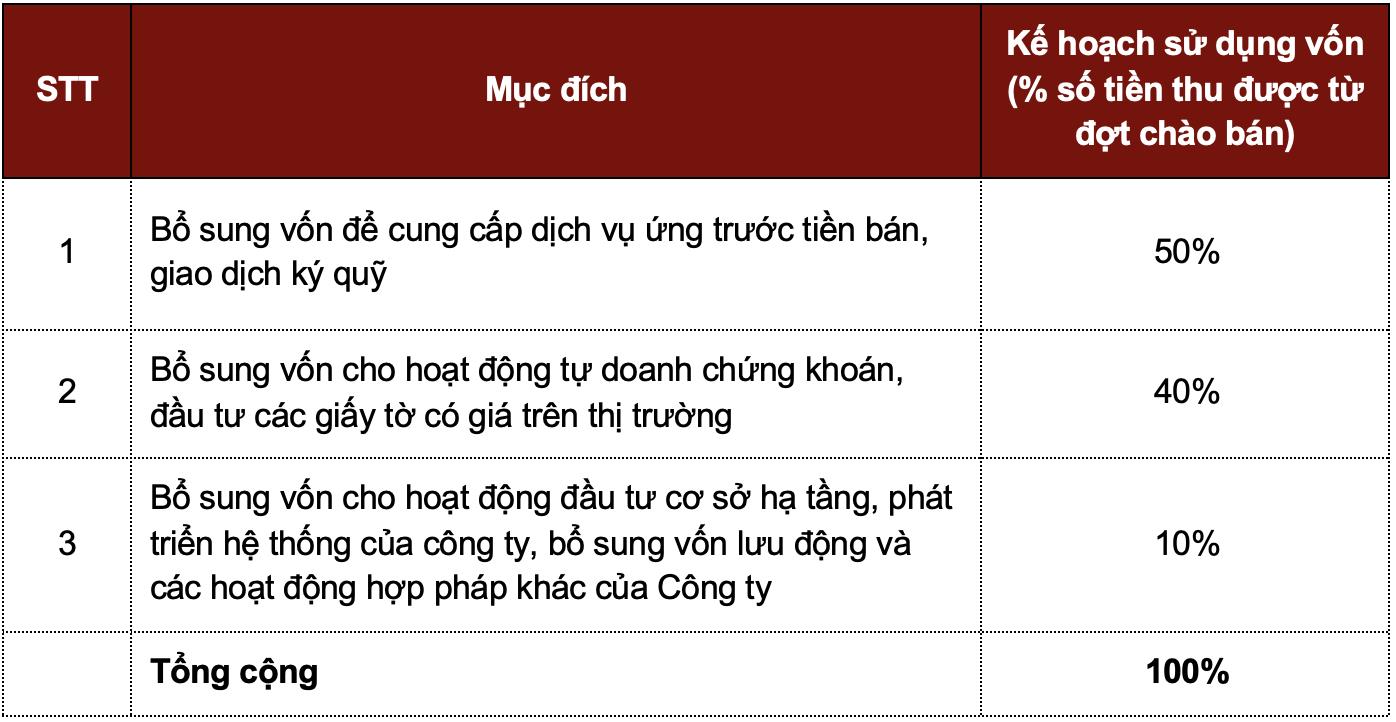

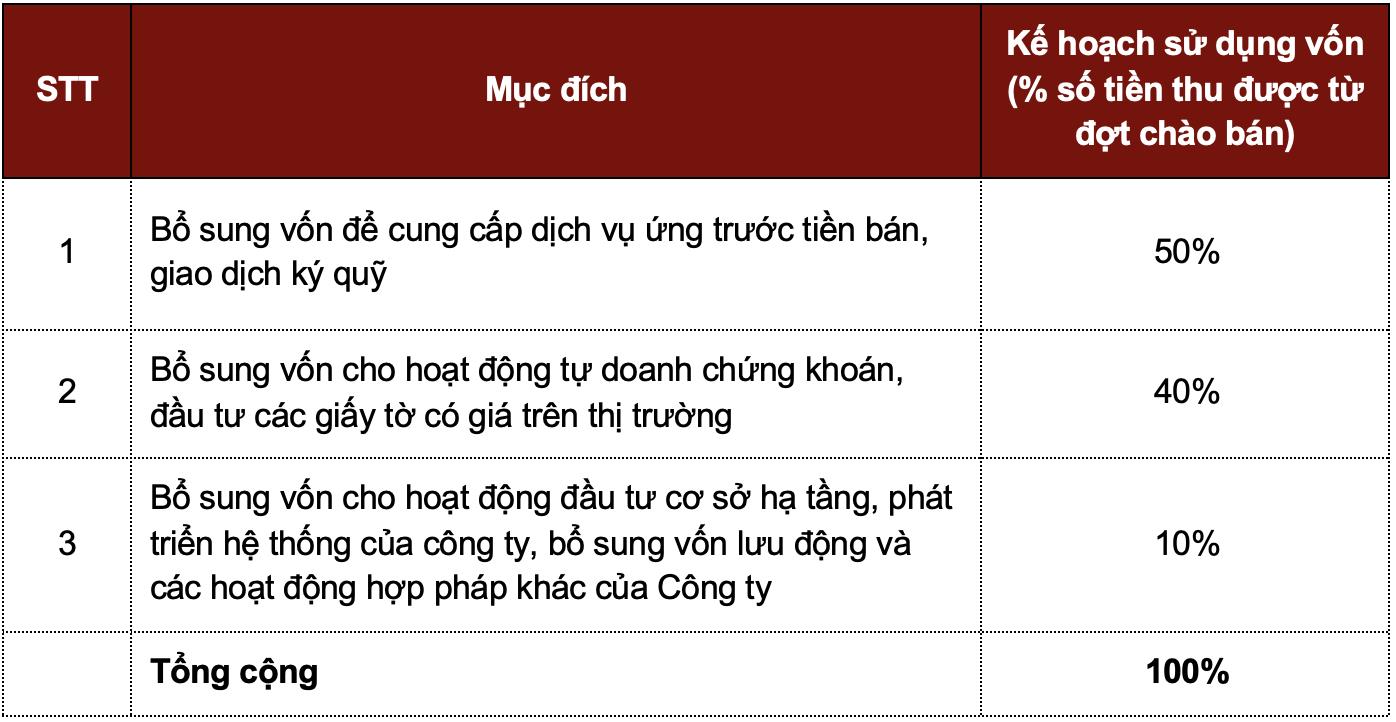

Chứng khoán DNSE vừa thông báo sẽ tiến hành chào bán 30 triệu cổ phiếu lần đầu ra công chúng nhằm huy động 900 tỷ đồng. Số tiền thu về sẽ được công ty chứng khoán công nghệ này dùng để bổ sung vốn cung cấp dịch vụ ứng trước tiền bán, giao dịch ký quỹ; bổ sung vốn cho hoạt động tự doanh chứng khoán, đầu tư các giấy tờ có giá trên thị trường; bổ sung vốn cho hoạt động đầu tư cơ sở hạ tầng, phát triển hệ thống và vốn lưu động.

Bên cạnh việc dồn lực cho các nghiệp vụ cơ bản của công ty như cho vay, tự doanh, DNSE tiếp tục đầu tư thêm 90 tỷ đồng (chiếm 10% số tiền huy động từ đợt IPO) vào hoạt động đầu tư cơ sở hạ tầng, phát triển hệ thống. Động thái cho thấy quyết tâm phát triển theo mô hình fintech, nâng cao hàm lượng công nghệ cho ngành tài chính, định hướng đã được công ty theo đuổi từ năm 2021.

Trong đó, công ty dự kiến mua thêm hạ tầng máy chủ và máy chủ AI (Data Center), thiết bị lưu trữ tập trung và nâng cấp hạ tầng mạng nội bộ; Xây dựng DR (Disaster Recovery Site) với năng lực xử lý đáp ứng từ 30-50% năng lực xử lý của Data Center để đảm bảo khả năng vận hành liên tục của hệ thống trong trường hợp sự cố bất thường tại Data Center; Phát triển hệ thống phần mềm, AI và các tính năng giao dịch nâng cao.

DNSE sẽ tập trung cho hoạt động kinh doanh và đầu tư công nghệ sau IPO

|

Sau khi IPO thành công, DNSE sẽ nâng vốn điều lệ từ 3,000 tỷ lên 3,300 tỷ đồng qua đó tiếp tục củng cố năng lực về tài chính để đáp ứng nhu cầu ngày càng lớn của thị trường. Nhằm đón đầu sóng KRX và nâng hạng thị trường, các công ty chứng khoán đang gấp rút triển khai các kế hoạch tăng vốn khủng thời gian gần đây. Dù nắm nhiều lợi thế về công nghệ nhưng DNSE không thể đứng ngoài cuộc đua về vốn và đương nhiên cũng đủ năng lực để không bị lép vế.

Với giá chào bán 30,000 đồng/cp, định giá của DNSE ước tính đạt xấp xỉ 10,000 tỷ đồng. Con số này sẽ đưa DNSE lọt vào top các công ty chứng khoán giá trị nhất sàn chứng khoán nếu niêm yết thành công sau khi IPO. Đây sẽ là cột mốc đánh dấu một bước chuyển mình quan trọng trên hành trình 16 năm hình thành và phát triển của DNSE.

900 tỷ huy động từ đợt IPO chỉ là bước khởi đầu

DNSE tiền thân là Chứng khoán Đại Nam, được thành lập vào năm 2007 và trở thành công ty đại chúng vào năm 2017. Sau sự xuất hiện của nhóm cổ đông gồm Công nghệ Tài chính Encapital (Encapital Financial) và Encapital Holdings (Encapital Holdings) năm 2021, công ty đã “lớn nhanh như thổi. Sau 2 năm về với Encapital, từ một công ty chứng khoán truyền thống nhỏ, DNSE đã vào top các công ty chứng khoán có vốn điều lệ lớn nhất trên thị trường.

Thực tế, số vốn 900 tỷ huy động được từ đợt IPO không phải quá lớn so với tiềm lực của hệ sinh thái đứng sau DNSE. Dù vậy, việc IPO thành công và trong tương lai tiến tới niêm yết trên sàn chứng khoán sẽ mang về những giá trị vô hình lớn hơn nhiều. Đó là sự gia tăng nhận diện thương hiệu, nâng cao giá trị công ty và cũng là lời cam kết về sự minh bạch, qua đó đảm bảo lợi ích cho cổ đông, nhà đầu tư,…

Quan trọng nhất, thương vụ IPO thành công sẽ mở ra cánh cửa huy động thêm những nguồn vốn dồi dào từ các nhà đầu tư trong và ngoài nước để phục vụ cho tham vọng dẫn “trend” công nghệ trong ngành chứng khoán của DNSE.

Công nghệ là xu hướng dịch chuyển tất yếu trong ngành tài chính - chứng khoán hiện nay. Theo báo cáo của HubSpot và PitchBook về xu hướng của các kỳ lân toàn cầu, các công ty phần mềm chiếm 45% tổng số kỳ lân và kỳ lân CNTT đang phát triển nhanh nhất trong các lĩnh vực kinh doanh.

Sớm định vị mục tiêu dùng công nghệ để làm đòn bẩy, từ năm 2021, DNSE đã dốc hết nguồn lực để thực hiện mục tiêu trở thành công ty chứng khoán công nghệ, tiên phong cho ra mắt hàng loạt sản phẩm chứng khoán số và ghi nhận những bước tăng trưởng đột phá chỉ trong thời gian ngắn.

Sau 3 năm thay đổi toàn diện, số lượng khách hàng đến với DNSE đã tăng vọt gấp hơn trăm lần lên gần 650.000 vào cuối năm nay. NAV trung bình của khách hàng vào khoảng gần 14 tỷ đồng với giá trị giao dịch trung bình qua DNSE hơn 7 tỷ đồng/tháng.

Với cú huých từ thương vụ IPO, nguồn lực mới, DNSE đang hướng đến mục tiêu gấp 5 lần lượng khách hàng cũng như số tài khoản active vào năm 2025. Chất lượng tệp khách hàng cũng được kỳ vọng sẽ cải thiện với NAV trung bình dự kiến tăng gấp 4 lần. Ngoài ra, các sản phẩm chủ lực như Margin Deal, hệ thống quản trị và cho vay margin theo từng giao dịch với lợi thế linh hoạt lựa chọn gói vay, hay sản phẩm mới ra mắt như Môi giới ảo Ensa hỗ trợ khách quan 24/7,… dự kiến đẩy mạnh trong năm tới được kỳ vọng sẽ thu hút hàng triệu người dùng. Đồng thời, kênh phát triển khách hàng thông qua hợp tác, kết nối API với các đơn vị tài chính, dữ liệu, ngân hàng… sở hữu thế mạnh về tệp khách hàng như Zalo Pay, FiinTrade… hiện là kênh tiếp cận “độc quyền” giúp DNSE giải bài toán tăng trưởng thị phần.

DNSE hướng đến mục tiêu gấp 5 lần lượng khách hàng, từ việc tập trung đầu tư công nghệ và trí tuệ nhân tạo vào sản phẩm

|

Để đạt được những mục tiêu tăng trưởng thần tốc trên, chắc chắn công ty không thể đi theo con đường truyền thống khi thị trường đã có quá nhiều đối thủ cạnh tranh “đáng gờm”. DNSE đã chấp nhận rủi ro, “đặt cược” vào một con đường hoàn toàn khác biệt với điểm tựa là hệ sinh thái công nghệ - tài chính.

Thành quả thu được cũng rất xứng đáng khi DNSE đã ghi nhận kết quả kinh doanh tăng trưởng vượt bậc. Năm 2022, doanh thu và lợi nhuận trước thuế của công ty đều tăng đột biến, lần lượt gấp 2.5 lần và 1.4 lần so với 2021. 9 tháng đầu năm 2023, DNSE đạt gần 501 tỷ đồng doanh thu hoạt động, tăng 64% so với cùng kỳ. Lợi nhuận trước thuế đạt 163 tỷ đồng, tăng gấp 4.5 lần so với 9 tháng đầu năm ngoái. Với kinh nghiệm và thế mạnh công nghệ của hệ sinh thái tài chính – chứng khoán DNSE, cùng nguồn lực huy động mới, những con số tăng trưởng của DNSE được dự báo sẽ còn ấn tượng hơn trong thời gian tới, khi DNSE chính thức lên sàn và hiện thực hóa kế hoạch sau IPO.

FILI