SCIC miệt mài đấu giá thoái vốn chuỗi nhà thuốc Dược Khoa

Theo thông báo ngày 06/12, Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) ra quyết định phê duyệt phương án bán cổ phần của SCIC tại CTCP Dược Khoa (DK Pharma, OTC: DKP).

IPO 2022: “Nhỏ giọt”

Theo thống kê, thị trường IPO tại Việt Nam tỏ ra khá im hơi lặng tiếng trong năm qua, với hầu hết các thương vụ đáng chú ý diễn ra trong 6 tháng đầu năm.

“2022 có thể là năm tồi tệ nhất của thị trường IPO toàn cầu kể từ cuộc khủng hoảng tài chính năm 2008” - một nhận định trong bài viết của Bloomberg đăng tải ngày 18/12/2022.

Có lẽ hồi đầu năm, hiếm ai nghĩ rằng 2022 có thể tồi tệ đến như vậy đối với thị trường IPO. Nhưng những bất ổn trên thị trường toàn cầu ập tới đã khiến doanh nghiệp và các nhà đầu tư đều trở nên thận trọng hơn, chẳng còn mặn mà với câu chuyện này nữa. Theo dữ liệu thống kê từ Deloitte, công bố ngày 11/11, tại Đông Nam Á có 136 thương vụ IPO diễn ra thành công, kêu gọi được 6.3 tỷ USD, giảm 52% so với mức 13.3 tỷ USD ghi nhận vào cùng kỳ năm trước.

Việt Nam cũng không nằm ngoài xu hướng này khi những thương vụ IPO trên thị trường năm qua diễn ra một cách nhỏ giọt. Trong đó, các thương vụ lớn nhất chủ yếu diễn ra ở thời điểm trước tháng 3, khi những thông tin tiêu cực trong và ngoài nước vẫn chưa gây ra ảnh hưởng quá nhiều.

Dưới đây là một số thương vụ IPO đáng chú ý trong năm qua.

Tôn Đông Á và thương vụ gần 500 tỷ đồng

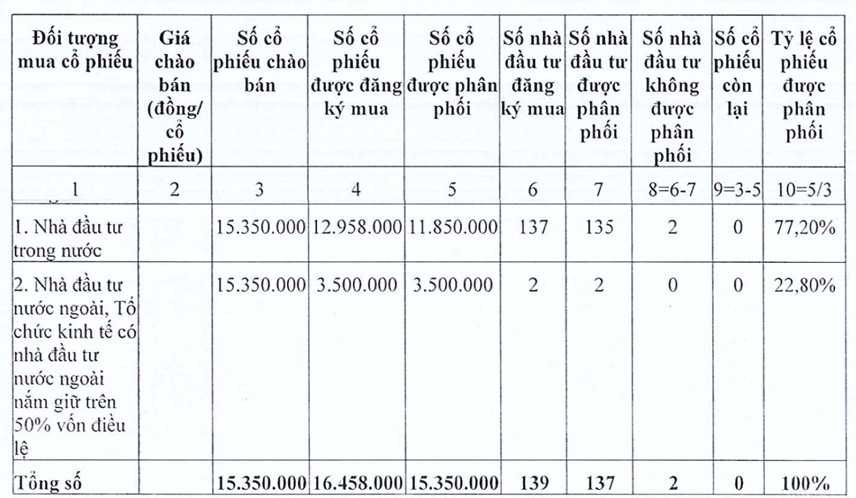

Ngày 10/03/2022, CTCP Tôn Đông Á công bố hoàn tất đợt IPO sau khi chào bán thành công 15.35 triệu cp. Trong số này, có 12.4 triệu cp do doanh nghiệp phát hành tăng vốn và hơn 2.98 triệu cp do nhà đầu tư hiện hữu chào bán. Với giá chào bán là 40,000 đồng/cp, tổng số vốn huy động lên tới 641 tỷ đồng, trong đó doanh nghiệp ngành thép thu về 496 tỷ đồng.

Đợt IPO của ông lớn ngành thép thu hút 137 nhà đầu tư (không phải cổ đông lớn), gồm 135 nhà đầu tư trong nước và 2 nhà đầu tư nước ngoài - mua thành công cổ phiếu, và được định giá gần 4.6 ngàn tỷ đồng.

Kết quả IPO của Tôn Đông Á

|

Theo văn bản công bố, Tôn Đông Á dùng hơn 345 tỷ đồng huy động được để mở rộng đầu tư nhà máy thứ 3 sản xuất thép mạ trong xây dựng, sản xuất thiết bị gia dụng và xe hơi. Gần 150 tỷ đồng còn lại được dùng để bổ sung vốn lưu động, cụ thể nhằm thanh toán chi phí mua nguyên, vật liệu.

Tại ĐHĐCĐ thường niên 2022, doanh nghiệp tiết lộ kế hoạch niêm yết cổ phiếu lên sàn HOSE, với dự kiến trong năm nay hoặc đầu năm 2023, sau khi được Sở Giao dịch Chứng khoán TPHCM chấp thuận. Trên thực tế, HOSE công bố đã nhận được văn bản đăng ký niêm yết của Tôn Đông Á vào ngày 22/04. Tuy nhiên ở thời điểm hiện tại, doanh nghiệp này vẫn chưa chính thức niêm yết giao dịch.

Về tình hình kinh doanh, quý 3/2022, Tôn Đông Á ghi nhận doanh thu sụt giảm gần 40%, còn 4.2 ngàn tỷ đồng. Nhưng việc giá vốn nguyên, vật liệu tăng cao cùng các khoản chi phí đã khiến công ty báo lỗ hơn 206 tỷ đồng, cùng kỳ lãi hơn 336 tỷ đồng. Thời điểm ngày 30/09, nợ vay của Doanh nghiệp là hơn 4.8 ngàn tỷ đồng, hầu hết là nợ ngắn hạn từ ngân hàng. Vốn chủ sở hữu đạt hơn 3.8 ngàn tỷ đồng.

Nova Consumer IPO thành công, thu về gần 480 tỷ đồng

Tới ngày 11/03, CTCP Tập đoàn Nova Consumer công bố IPO thành công với 10.9 triệu cp được chào bán và phân phối hết, thu về hơn 479 tỷ đồng (tương ứng giá chào bán 44,000 đồng/cp).

Đợt IPO của Nova Consumer thu hút 249 nhà đầu tư đăng ký tham gia. Trong đó, 182 nhà đầu tư trong nước và 1 nhà đầu tư nước ngoài đã mua thành công, với tỷ lệ lần lượt là 99.69% và 0.31%.

Với số tiền thu được, Nova Consumer cho biết sẽ sử dụng 430 tỷ đồng để mua lại vốn góp của CTCP Đầu tư Tiêu dùng tại Công ty TNHH Thực phẩm Mặt trời mọc; gần 35 tỷ đồng để góp vốn vào Công ty TNHH Thực phẩm Mặt trời mọc. Phần còn lại để bổ sung vốn lưu động.

Nova Consumer cũng có kế hoạch niêm yết trên HOSE với mã giao dịch NCG và đã nộp hồ sơ đăng ký vào ngày 27/09. Tuy nhiên, gần đây Sở Giao dịch Chứng khoán TPHCM đã ra quyết định dừng xem xét hồ sơ này do đến ngày 09/12, Công ty vẫn chưa nộp hồ sơ chỉnh sửa, bổ sung hoàn chỉnh và các tài liệu phát sinh theo yêu cầu.

Tập đoàn Green+ huy động hơn 153 tỷ đồng

Cũng trong tháng 03, CTCP Tập đoàn Green+ công bố IPO thành công với lượng phát hành 9.59 triệu cp trên tổng số 9.6 triệu cp, hoàn tất vào ngày 08/03. Toàn bộ đều là cổ phiếu để tăng vốn. Công ty thu về 153.6 tỷ đồng, tương đương giá chào bán 16,000 đồng/cp.

Đợt IPO của doanh nghiệp dược phẩm này thu hút được 118 nhà đầu tư đăng ký mua thành công. Với số tiền thu về, Green+ bỏ ra 80 tỷ đồng cho chi phí mua bất động sản và sang nhượng nhà thuốc, cùng kế hoạch mở mới 20 nhà thuốc; 17.6 tỷ là chi phí nhân viên, vận hành; còn lại là chi phí nhập hàng từ các đối tác Nhật Bản.

Sau IPO, Green+ có kế hoạch niêm yết trên Sở Giao dịch Chứng khoán Hà Nội (HNX). Theo công bố trên website Doanh nghiệp, ngày 13/07, Công ty đã nộp hồ sơ lên HNX để đăng ký niêm yết. Tuy nhiên ở thời điểm hiện tại, Green+ vẫn chưa chính thức giao dịch trên sàn.

PICOMAT IPO thành công, niêm yết trên HNX

Ngày 22/02, CTCP Nhựa Picomat (PICOMAT) tổ chức đấu giá cổ phần phát hành lần đầu ra công chúng, gồm gần 2.7 triệu cp với giá chào bán 10,000 đồng/cp nhằm huy động hơn 26 tỷ đồng phục vụ hoạt động sản xuất, kinh doanh của Công ty. Kết quả, 115 nhà đầu tư cá nhân đã trúng đấu giá. Tổng giá trị cổ phần bán được đạt 29.4 tỷ đồng, tương ứng bình quân 10,934 đồng/cp.

Đến ngày 21/07, HNX có quyết định chấp thuận niêm yết 20 triệu cp của doanh nghiệp ngành nhựa này, với mã giao dịch PCH. Cổ phiếu PCH chính thức giao dịch trên HNX vào ngày 28/07/2022 với giá tham chiếu 11,000 đồng/cp. Tuy nhiên sau những phiên giao dịch mạnh đẩy giá lên trên 17,000 đồng/cp, giá mã này đổ đèo theo diễn biến chung của thị trường, kết phiên cuối năm 2022 đã chia hơn 3 lần giá trị so với đỉnh, dừng ở mức 5,100 đồng/cp.

Xây dựng Công trình Tân Cảng IPO hơn 36% cổ phần nhưng chỉ bán được… 8,200 cp

Ngày 21/10, hơn 3.27 triệu cp của Công ty TNHH MTV Xây dựng Công trình Tân Cảng đã được chào bán đấu giá công khai lần đầu ra công chúng, với giá khởi điểm 15,322 đồng/cp, tương ứng giá trị huy động dự kiến hơn 50 tỷ đồng.

Điểm gây chú ý của thương vụ này nằm ở việc chỉ có 3 nhà đầu tư đăng ký tham gia đấu giá và mua thành công vỏn vẹn… 8,200 cổ phần, với giá bình quân 15,502 đồng/cp. Tổng số tiền Công ty thu được là hơn 127 triệu đồng.

Tới ngày 23/11, HNX gửi quyết định chấp thuận cho Công ty đăng ký giao dịch 8,200 cp trên UPCoM, với mã giao dịch XDC. Cổ phiếu XDC chính thức giao dịch trên UPCoM từ ngày 01/12, giá tham chiếu 15,500 đồng/cp. Tuy nhiên do khối lượng lưu hành ít ỏi, cổ phiếu mã này thường xuyên trắng thanh khoản. Kết phiên cuối năm 2022, thị giá XDC dừng ở mức 13,600 đồng/cp.

Hồng Đức

Theo thông báo ngày 06/12, Tổng công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) ra quyết định phê duyệt phương án bán cổ phần của SCIC tại CTCP Dược Khoa (DK Pharma, OTC: DKP).

Ngày 22/11, Tranh tra Chính phủ (TTCP) công khai kết luận thanh tra việc tái cơ cấu doanh nghiệp Nhà nước; chuyển đổi mục đích sử dụng đất từ sản xuất kinh doanh của doanh nghiệp nhà nước, doanh nghiệp cổ phần hóa sang kinh doanh đất, xây dựng nhà ở (giai đoạn 2011 - 2021) tại Bộ Giao thông vận tải (GTVT).

Quỹ đầu tư Phát triển tỉnh Bình Định, đơn vị đại diện 25% vốn của UBND tỉnh Bình Định tại CTCP Khoáng sản Bình Định (HOSE: BMC), sẽ bán toàn bộ gần 3.1 triệu cp BMC nắm giữ với giá khởi điểm 22,300 đồng/cp. Dự kiến thực hiện từ quý 4/2024, theo hình thức khớp lệnh hoặc thỏa thuận.

Ngày 26/09/2024, Sở Giao dịch Chứng khoán Hà Nội (HNX) chấp thuận cho 20 triệu cp ECO của CTCP Nhựa sinh thái Việt Nam được đăng ký giao dịch tại sàn UPCoM.

Thanh tra Chính phủ (TTCP) vừa ban hành thông báo kết luận thanh tra việc chấp hành pháp luật trong cổ phần hóa (CPH) và thoái vốn nhà nước tại Tổng công ty Tín Nghĩa (nay là Công ty CP Tổng công ty Tín Nghĩa).

Với mục tiêu chuẩn bị cho những bước đột phá mới và thực hiện cam kết đối với cổ đông tại Đại hội đồng cổ đông năm 2024, Công ty cổ phần Lọc hóa dầu Bình Sơn (BSR) đã nỗ lực đẩy nhanh các bước cuối cùng trong việc chuyển sàn từ UPCoM sang niêm yết trên sàn HOSE.

Tại ĐHĐCĐ thường niên 2024, ông Lê Hồng Minh - Tổng Giám đốc kiêm nhà sáng lập CTCP VNG (UPCoM: VNZ) đã có một số chia sẻ về kế hoạch IPO tại Mỹ.

Trong số 19 doanh nghiệp được phê duyệt kế hoạch cổ phần hóa, đến nay có 5 doanh nghiệp đã thành lập ban chỉ đạo, tổ giúp việc; 14 doanh nghiệp vẫn đang triển khai các bước chuẩn bị thực hiện.

Kiểm toán Nhà nước đề nghị Ủy ban Quản lý vốn nhà nước tại doanh nghiệp kiểm tra việc thoái vốn của Tập đoàn Hóa chất Việt Nam tại Công ty CP Tập đoàn Hóa chất Đức Giang (DGC). Trường hợp có vi phạm thì xử lý theo quy định của pháp luật.

Tổng Công ty Đầu tư và Kinh doanh vốn Nhà nước (SCIC) vừa công bố danh sách thoái vốn đợt 2 năm 2024, danh sách bao gồm nhiều doanh nghiệp đã lên sàn chứng khoán, nổi bật với FPT, NTP.

Bộ Kế hoạch và Đầu tư (KH&ĐT) vừa có tờ trình Chính phủ về việc phê duyệt kế hoạch sắp xếp lại 3 doanh nghiệp thuộc Ủy ban Quản lý vốn nhà nước tại doanh nghiệp (UBQLV) đến hết năm 2025. Ba doanh nghiệp sẽ được thực hiện thoái vốn là: Tổng công ty Hàng Hải Việt Nam (VIMC); Tổng công ty Viễn thông (MobiFone) và Tập đoàn Công nghiệp Cao su Việt Nam (VRG).

Với những nền tảng được xây dựng vững chắc và độc đáo, DNSE một khi niêm yết thành công hứa hẹn sẽ là “tay chơi” có dư địa phát triển khổng lồ trên thị trường chứng khoán.